Hicks-Tinbergen prisen 2022 til Espen R. Moen, Plamen Nenov og Florian Sniekers for artikkelen «Buying First or Selling First in Housing Markets»

Hicks-Tinbergen prisen deles ut av European Economic Association hvert annet år. Prisen gis til forfatterne av den beste artikkelen publisert i foreningens tidsskrift, «Journal of the European Economic association», de to foregående årene. I 2022 ble prisen tildelt Espen R. Moen, Plamen Nenov og Florian Sniekers for artikkelen «Buying first or Selling First in Housing Markets», publisert i 2021.

Innledning

I artikkelen tar vi utgangspunkt i et velkjent, men lite studert fenomen, nemlig at boligeiere som skal bytte bolig gjerne foretar to transaksjoner: De selger den gamle boligen, og kjøper en ny.1 Dermed står de overfor et valg: skal de selge den gamle boligen først, og deretter kjøpe en ny? Eller er det tryggere og bedre å kjøpe den nye boligen først, og deretter selge den gamle. Boligeiere som flytter må altså bestemme seg for en transaksjonssekvens, kjøpe først eller selge først. Dette høres kanskje ut som en ganske «hverdagslig sak», uten prinsipiell betydning. Imidlertid viser vi at andelen som velger å kjøpe først (heretter kjøpe-først-tilbøyeligheten) har betydning for likevekten i markedet. Endringer i andelen som kjøper før de selger påvirker nemlig stramheten i boligmarkedet, det vil si antall kjøpere relativt til antall selgere. Stramheten i markedet vil i sin tur påvirke boligprisene. Da begynner det å smake av fugl.

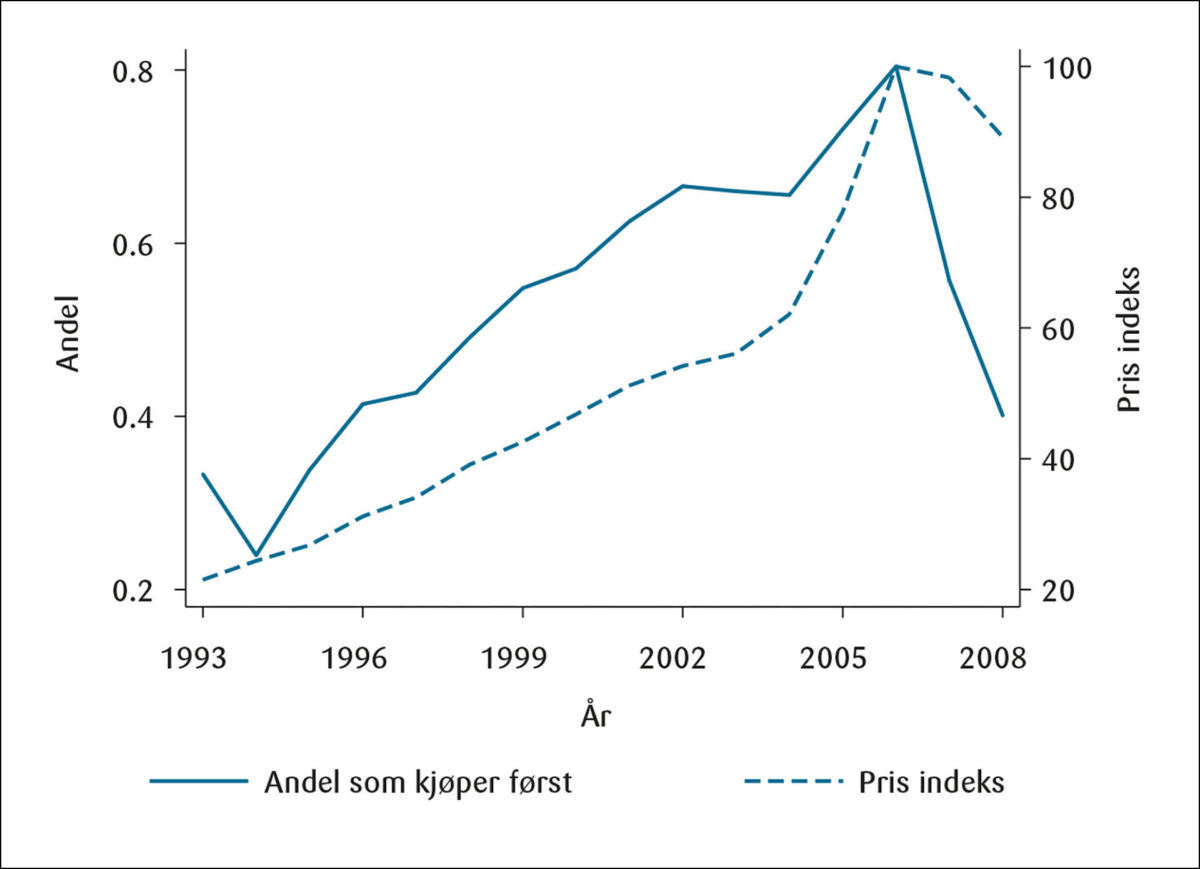

La oss først se på et motiverende eksempel. Tidlig i prosjektet var vi så heldige å få tilgang til data for boligpriser i Danmark av danske kollegaer. Vi benyttet disse til å studere sammenhengen mellom boligpriser og kjøpe-først-tilbøyeligheten i Københavnområdet i perioden 1993–2008. Resultatene er vist i Figur 1.

Figuren viser kjøpe-først tilbøyeligheten (andel som kjøper først) i perioden 1993–2008 sammen med en prisindeks for samme periode. Vi ser at kjøpe-først tilbøyeligheten vokser betydelig i den første del av perioden til 2006, for deretter å falle. Boligprisene følger samme mønster, og snur på nesten akkurat samme tidspunkt. En slik korrelasjon behøver selvsagt ikke å fange opp en årsakssammenheng mellom boligpriser og kjøpe-først tilbøyeligheten. Men funnet motiverte oss til å grave dypere i problemstillingen. Vi gjorde dette ved å studere sammenhengen mellom transakssjonssekvens og boligpriser innenfor et teoretisk rammeverk. Resultatet ble artikkelen vi fikk Hicks-Tinbergen prisen for. Senere har vi også gjort mer dyptgående empiriske analyser av sammenhengen mellom kjøpe-først tilbøyeligheten og likevekten i boligmarkedet.

Teori

Det er flere forhold som vil påvirke flyttende boligeieres transaksjonssekvens. Hvis en boligeier som skal flytte selger først, slipper personen den finansielle risikoen det er å sitte med to boliger i en periode. Videre har man full oversikt over egen økonomiske situasjon når man kjøper bolig. På den annen side risikerer personen å måtte leie midlertidig til en ny bolig er kjøpt, og pådra seg leiekostnader samt stress og mas.

I tillegg kan faktorer på markedsnivå spille inn. I artikkelen borer vi særlig i hvordan stramheten i boligmarkedet påvirker valg av transaksjonssekvens. Det er en rimelig antakelse at boligeierne som flytter ønsker en kortest mulig «interimperiode» der de sitter med enten ingen bolig (hvis de selger først) eller to boliger (hvis de kjøper først), ettersom det i denne perioden påløper ekstra kostnader og/eller finansiell risiko. Hvis boligmarkedet er stramt, og det er mange kjøpere i forhold til selgere av bolig, går det raskt å selge og tregt å kjøpe. En vil dermed gjøre interimperioden kortest mulig ved å kjøpe først, siden siste transaksjon – å selge boligen – da går raskt. Motsatt, hvis det er slakk i markedet – med mange selgere i forhold til kjøpere – går det raskt å kjøpe og tregt å selge. Da gjør man interimperioden kortest mulig ved å selge først. Oppsummert tilsier ønsket om en kort interimperiode at man gjør den mest tidkrevende transaksjonen først, noe som trekker i retning av at man kjøper først når markedet er stramt og selger først når markedet er slakt.

Videre vil også forventninger om utviklingen i boligprisene spille inn. I et stigende marked er det mer fristende å kjøpe først, fordi en da vil kunne oppnå en finansiell gevinst. Motsatt er det mer fristende å selge først i et synkende marked.

Neste ledd i argumentasjonsrekken er at det også er en sammenheng – som er mekanisk – mellom kjøpe-først-tilbøyeligheten og stramheten i boligmarkedet. Dette er lett å se på helt kort sikt. Hvis plutselig flere av de flyttende boligeierne bestemmer seg for å kjøpe først, fører det automatisk til forholdstallet mellom kjøpere og selgere går opp. Effektene kan være sterke. Anta som et ekstremtilfelle at alle i utgangspunktet ønsker å kjøpe først, for så samtidig å svitsje over til å selge først. Da vil plutselig alle boligeiere som skifter bolig være selgere, og ingen av dem kjøpere. De eneste kjøperne er de som bare skal kjøpe bolig (inkludert nyankomne til markedet). Hvis disse er relativt få, stopper markedet nærmest opp. Også på lengre sikt fører en økt kjøpe-først-tilbøyelighet til et strammere boligmarked. Grunnen er imidlertid mer kompleks. Løselig sagt fører en økt kjøpe-først-tilbøyelighet til at flere sitter med to boliger (kjøpe-først individer i interimperioden) og færre sitter med ingen bolig (selge-først individer i interimperioden). Dermed blir det færre boliger tilgjengelig på markedet totalt sett, og vi viser at dette øker stramheten i markedet. Effektene er sterke hvis antall boliger og antallet som etterspør bolig er jevnstore og hvis andelen som flytter internt er stor i forhold til andelen som går inn og ut av markedet.

Endelig vil stramheten i markedet påvirke likevektsprisene. Hvis det blir flere kjøpere i forhold til selgere i markedet, så blir det «selgers marked». Selgernes posisjon styrkes mens kjøpernes posisjon svekkes. Vi viser at dette gir høyere transaksjonspriser i et marked der prisene bestemmes ved bilaterale forhandlinger mellom kjøper og selger. Det virker rimelig at et strammere marked gir høyere priser også hvis prisene bestemmes i en auksjon, ettersom flere kjøpere per selger også da vil være til gunst for selger (alt annet likt).

Det er altså en toveis sammenheng – samspillseffekter – mellom kjøpe-først-tilbøyeligheten og stramheten i boligmarkedet. Desto strammere boligmarkedet er, desto flere kjøper først. Og desto flere som kjøper først, desto strammere blir markedet. Denne effekten alene er sterk nok til å gi multiple likevekter: En likevekt der alle kjøper først fordi alle de andre kjøper først, og en likevekt der alle selger først fordi alle de andre selger først. I likevekten der alle kjøper først er prisene høyere enn i likevekten der alle selger først.

Tilsvarende samspillseffekter får vi mellom forventninger om prisendringer og realiserte prisendringer. Som vi diskuterte over er det også mer fristende å kjøpe først hvis en forventer at prisene vil stige, og å selge først hvis en forventer at prisene vil synke. Dette kan gi opphav til selvoppfyllende profetier. Anta at alle plutselig tror at prisene vil stige. Det blir da mer fristende å kjøpe først, og kjøpe-først-tilbøyeligheten øker (og gi multiplikatoreffekter som beskrevet i forrige avsnitt). Dermed blir markedet strammere, og dette bidrar til at prisene faktisk går opp. Det at aktørene tror at prisene vil gå opp kan altså være tilstrekkelig til at de faktisk går opp.

Mer generelt vil samspillseffektene gjøre boligmarkedet mer volatilt, ved at effekten av realøkonomiske sjokk styrkes. Anta for eksempel at regulering av bankenes mellomfinansiering ved boligkjøp strammes inn. Dette vil gjøre det noe mindre attraktivt å kjøpe først, slik at kjøpe-først-tilbøyeligheten og dermed også stramheten i markedet faller. Som følge av samspillseffektene medfører dette at kjøpe-først-tilbøyeligheten faller ytterligere, og dermed også stramheten i markedet. Prisforventninger trekker i samme retning. En strammere regulering tilsier at prisene vil falle, både fordi finansieringen blir dyrere for noen og fordi kjøpe-først-tilbøyeligheten faller, noe som ytterligere styrker insentivene til å kjøpe først, og ytterligere trekker prisene nedover.

Tilsvarende gjelder for alle typer sjokk som forventes å påvirke boligprisen. Et sjokk som forventes å gi et prispress oppover vil gjøre det mer attraktivt å kjøpe først, noe som setter i gang en oppadgående spiral som gjør at effektene av sjokket blir sterke enn de ellers hadde blitt. Det motsatte er tilfellet for et negativt sjokk. Aktørenes valg av transaksjonssekvens virker altså destabiliserende på boligmarkedet, og gjør prisene mer volatile. Enkle beregninger basert på vår modell viser at nesten 50 prosent av boligprisfallet i København etter 2006 kan tilskrives kjøpe-først effekter (se figuren).

Empirisk testing av teorien

I et pågående arbeid sammen med Morten Grindaker og Artashes Karapetyan analyserer vi empirisk hvordan valg av transaksjonssekvens påvirker likevekten i det norske boligmarkedet.2 Dette er en krevende oppgave, ettersom en observert samvariasjon mellom priser og kjøpe-først tilbøyeligheten meget vel kan skyldes utenforliggende forhold. Datasettet vi benytter kommer i hovedsak fra Kartverket. Vi har data på transaksjonsnivå med (anonymiserte) identiteter til både boligene og til kjøper og selger, omsetningspris, salgsdato og overtakelsesdato samt mye annen informasjon. Datasettet omfatter de fire største byene i Norge samt omkringliggende områder, og dekker ca 40 prosent av Norges befolkning.

Vår teori tilsier at jo flere det er som flytter lokalt i samme boligmarked, jo sterkere er effektene av endringer i kjøpe-først-tilbøyeligheten. Hvis det ikke er noen som flytter innenfor samme marked (alle kjøperne kommer utenfra og alle selgerne flytter ut), så er det ingen sammenheng mellom kjøpe-først-tilbøyeligheten og likevekten i boligmarkedet. Hvis derimot alle flytter internt, er sammenhengen svært sterk.

Vi tar derfor utgangspunkt i lokale boligmarkeder, definert som bydeler i de største norske byene og omkringliggende områder. Vi utnytter at det er betydelig variasjon i andelen som flytter lokalt (innenfor bydelen) mellom bydeler. For eksempel er andelen som kjøper og selger i samme bydel i forhold til de som ikke gjør det 19 prosent i Vestre Aker, mens den på St. Hanshaugen bare er 5 prosent. I henhold til vår modell vil derfor likevekten i det lokale boligmarkedet være langt mer følsom for endringer i kjøpe-først-tilbøyeligheten (tilnærmet nesten fire ganger større) i Vestre Aker enn på St. Hanshaugen.

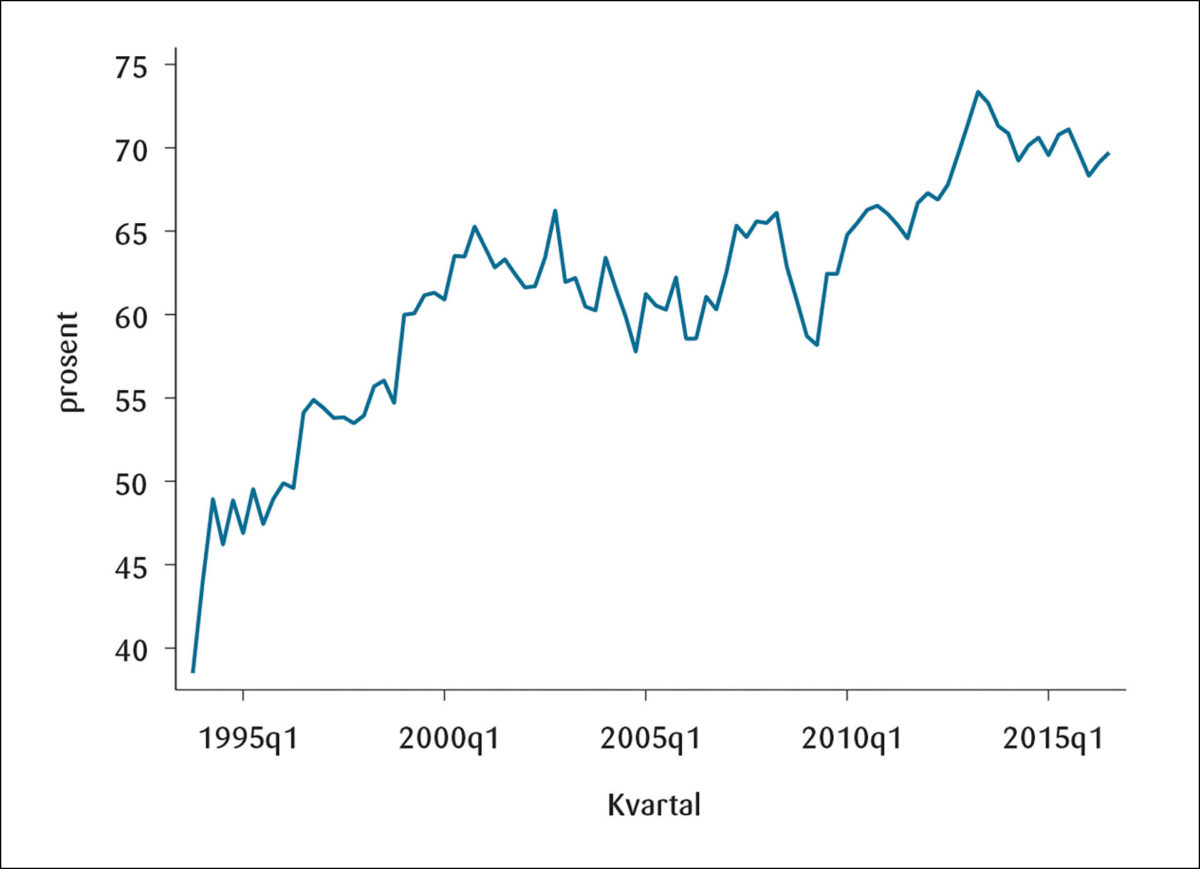

For å finne effekten av at flere kjøper først tar vi utgangspunkt i endringer i kjøpe-først-tilbøyeligheten på aggregert nivå i hvert kvartal t, ΔBFt. Utviklingen i denne variabelen er vist i Figur 2. Vi multipliserer ΔBFt med den relative andelen som flytter lokalt (lokale flyttere) i den enkelte bydel i, ki, som vi antar er konstant over perioden vi har data for. Forklaringsvariabelen vi benytter er altså ΔBFt*ki. Som forklarte variabeler benytter vi boligpriser, og variabler som fanger opp stramheten i markedet i hver enkelt bydel. Variablene som fanger opp stramheten er tiden det tar fra en bolig averteres til den selges (time-on-market, TOM), og tiden det tar å kjøpe en bolig (målt som tiden det tar mellom to transaksjoner for en som selger først og som kjøper i samme marked).

Vi estimerer altså differansen i priseffekter (og andre forklarte variable) mellom bydeler med høy og lav andel lokale flyttere av en endring i nasjonal kjøpe-først-tilbøyelighet. Den identifiserende antakelsen er at driverne av nasjonal kjøpe-først-tilbøyelighet ikke påvirker prisene forskjellig i bydeler med varierende andel lokale flyttere. Det er verdt å merke seg at det ikke i seg selv er problematisk at nasjonal kjøpe-først-tilbøyelighet er endogen.

Vi finner at kjøpe-først effekten er betydelig. En økning kjøpe-først-tilbøyelighet med ett prosentpoeng vil isolert sett i løpet av tre kvartaler øke prisene med 0,1 prosent multiplisert med prosentandelen som flytter lokalt. Under finanskrisen falt andelen som kjøpte først med 10 prosentpoeng. Riktignok skjedde ikke dette i løpet av ett kvartal, som er tidsenheten i analysen. Med dette forbeholdet tilsier resultatene at en denne endringen i kjøpe-først-tilbøyelighet medførte at boligprisene falt med rundt 5 prosent på St.Hanshaugen, og med hele 19 prosent i Vestre Aker!

I analysen ser vi kun på lokale boligpriseffekter. Det er imidlertid fristende å strekke analysen litt, og anvende resultatene på markedet aggregert sett. På makronivå er andelen lokale flyttere større enn på mikronivå. Hvis vi for eksempel antar at andelen lokale flyttere er 30 prosent, som den er for Oslo som helhet, vil en 10 prosentpoengs endring i kjøpe-først-tilbøyelighet i henhold til våre estimater gi en 30 prosents endring i prisnivået. Hvis innflyttingen til Oslo blir mindre, vil andelen lokale flyttere i Oslo bli tilsvarende høyere, og priseffektene vil bli enda sterkere.

I henhold til vår teori går effekten av kjøpe-først-tilbøyeligheten på markedslikevekten i boligmarkedet gjennom stramheten i markedet. Siden en transaksjon involverer en kjøper og en selger, må forholdet mellom andelen som selger og som kjøper per periode være lik stramheten i markedet (antall kjøpere delt på antall selgere).3 Vi kan derfor estimere effekten på stramheten i markedet ved økt kjøpe-først-tilbøyelighet ved å kjøre en regresjon med dette forholdstallet som avhengig variabel og ΔBFt*ki som forklaringsvariabel. Vi finner en betydelig effekt. Ved å benytte ΔBF*k som et instrument for stramheten i markedet estimerer vi effekten av endret stramhet på boligprisene, og finner at effekten er positiv men ikke veldig stor (en elastisitet på rundt 0,1). Ved å se på effekten av endret stramhet på TOM er vi i stand til å estimere den såkalte «matchingfunksjonen» i boligmarkedet.4 Vi finner at kjøpere og selgere påvirker antallet transaksjoner ganske symmetrisk. Dette står i motsetning til resultatene i tidligere studier, der en finner at kjøpere betyr betydelig mer for transaksjonsvolum enn selgere (Gensove and Han 2012).

Avslutning

I forskningsartikkelen som vi fikk Hicks-Tinbergen prisen for, er utgangspunktet at boligeiere som skal flytte må gjennomføre to transaksjoner, et kjøp og et salg. Videre er transaksjonsrekkefølgen er en beslutningsvariabel for boligeieren. Dette er interessant fordi transaksjonsrekkefølgen påvirker likevekten i boligmarkedet. Hvis kjøpe-først tilbøyeligheten øker, vil stramheten i boligmarkedet gå opp. Dette gjør det enda mer attraktivt å kjøpe først. Dette kan føre til multiplikatoreffekter, multiple likevekter, og selvoppfyllende profetier, og generelt gjøre markedet mer volatilt. Vi arbeider for tiden med liknende problemstillinger i andre markeder der markedsaktørene opererer på begge siden av markedet. Dette kan være bedrifter som opptrer både som kjøpere av innsatsfaktor og selgere av egne produkter, og fondsforvaltere som ønsker å rebalansere sine porteføljer.

Vi har også presentert pågående forskning der vi har tester teorien empirisk ved hjelp av norske boligmarkedstall. Vi finner at effekten av en økning i kjøpe-først tilbøyeligheten på stramheten i boligmarkedet og på boligprisene er betydelige.

Referanser

Anundsen, A. K. og Røed Larsen, E. (2014). Strategic sequencing behavior among owner-occupiers: The role played by sell-first movers in a housing recovery. Journal of European Real Estate Research, 7, 295–306.

Genesove, D. og L. Han (2012). Search and Matching in the Housing Market. Journal of Urban Economics, 72, 31–45.

Grindaker, M. mfl. (2021). Transaction Sequencing and House Price Pressures. CEPR Discussion Paper No. 16351.

Moen, E. R., P. T. Nenov og F. Sniekers (2019). Buying first or selling first in housing markets. Journal of the European Economic Association. https://doi.org/10.1093/jeea/jvz069

Fotnoter:

- Et tidligere arbeid som også analyserer valg av transakssjonssekvens er Anundsen og Røed Larsen (2014). ↩︎

- Arbeidet er en del av prosjektet «Frictions in the Housing Market», finansiert av Norges Forskningsråd (Finansmarkedsfondet). Vi takker for støtten. ↩︎

- Hvis B er antallet kjøpere i markedet, S antall selgere, og x antallet transaksjoner i en periode, så er (x/S)(x/B)=B/S. ↩︎

- Matchingfunksjonen gir antallet transaksjoner, x, som finner sted per tidsenhet som en funksjon av antall kjøpere, B, og antall selgere, S, i det enkelte delmarked. Vi antar at matchingfunksjonen er gitt ved x=ABα S1-α, der A og α er konstanter. TOM er gitt ved x/S=Aϴα, der ϴ=B/S er stramheten i markedet ↩︎