Skatteutvalgets forslag til skatt på bolig og annen fast eiendom

Det nylig avgitte forslaget til Skatteutvalget foreslår en del endringer i beskatning av egen bolig og annen fast eiendom. Utvalget vil ha inntektsskatt på leieverdien av egen bolig og fritidsbolig. Rentefradraget for lån ønskes beholdt. Boligverdien i formuesskatten foreslås økt til full, beregnet markedsverdi, men med lavere skattesats og høyere minstefradrag. Rommet for å tilpasse seg vekk fra gevinstbeskatning reduseres, og skattefritak for gevinst ved salg av fritidsbolig avvikles. Dokumentavgiften fjernes, mens eiendomsskatten ønskes beholdt, med visse justeringer. Jeg synes utvalgets forslag i all hovedsak er fornuftige og godt begrunnede, men er usikker på rommet for eiendomsskatt ved innføring av den foreslåtte inntektsbeskatningen. Jeg har også noen kommentarer til implementeringen av utvalgets forslag.

Innledning

Skatteutvalgets forslag (NOU 2022: 20) medfører en betydelig endring i skatt på bolig og annen fast eiendom. Den største endringer er at utvalget foreslår innføring av inntektsbeskatning av egen bolig og fritidsbolig. Dette beskrives i kapittel 11, sammen med omtale av rentefradrag, gevinstbeskatning, dokumentavgift og kommunal eiendomsskatt. I tillegg foreslås verdsettingen av eiendom i formuesskatten endret, noe som behandles i kapittel 10.1

Utvalget viser hvordan det nåværende skattesystemet fordelsbehandler bolig i forhold til andre kapitalobjekter, og at bolig er lavt beskattet i Norge sammenlignet med andre land. I det store og hele vil utvalgets forslag rette opp i de fleste skjevhetene som gjelder boligbeskatning i dagens skattesystem. Og jeg synes at det gjøres på en fornuftig måte, men det er allikevel verdt å tenke nøye gjennom noen av detaljene i forslaget.2

Jeg begynner med en rask oppsummering av de viktigste skatteendringene i forslaget. Deretter følger en diskusjon av de prinsipielle aspektene ved boligskatt, før jeg avslutter med noen kommentarer til skatteforslaget. Hovedfokuset mitt vil være på forslagene som gjelder primærbolig, deretter vil jeg nevne andre typer fast eiendom i den grad jeg synes det er relevant.

Forslaget

De viktigste skattene som legges på bolig i det nåværende skattesystemet, og i Skatteutvalgets forslag presenteres i Tabell 1.

Tabell 1: Nåværende boligskatt på primærbolig og Skatteutvalgets forslag

| Nåværende beskatning | Forslag | |

|---|---|---|

| Boliginntekt | Ikke beskattet | Beskattet som kapitalinntekt |

| Rentefradrag | Skattefradrag for fullt beløp | Skattefradrag for fullt beløp |

| Formuesverdi | 25% av beregnet markedsverdi | 100% av beregnet markedsverdi |

| Gevinst | Ikke beskattet.Beskattet hvis eier har bodd i bolig i mindre enn 12 av siste 24 måneder | Ikke beskattet.Andel eiertid ikke bebodd over 5 siste år beskattet. |

| Dokumentavgift | 2,5% på selveierboliger | Fjernes |

| Eiendomsskatt | Stor kommunal variasjon | Fortsatt tillatt, men med en del begrensninger. Foreslått å redusere skattbar boliginntekt. |

Boliginntekt, eller leieverdien av egen bolig, foreslås beskattet med kapitalskattesatsen (22 prosent). Som en start ønsker utvalget å beregne inntekt som 1 prosent av beregnet markedsverdi, for etter hvert å øke opp til 2,5 til 3 prosent.

Rentekostnader for boliglån gir fullt rentefradrag med kapitalskattesatsen. Dette er foreslått beholdt av Skatteutvalget. Hvis det ikke innføres skatt på leieverdi av egen bolig mener utvalget at man bør vurdere å fjerne rentefradraget.

Verdsettingen av primærbolig i formuesskatten økes fra 25 prosent av beregnet markedsverdi til 100 prosent. Ved innføring av ny modell for verdsetting av fritidsbolig verdsettes også fritidsbolig til 100 prosent av beregnet verdi.

For primærbolig vil utvalget endre betingelsen for skattefrihet av gevinst. Nå skattes ikke gevinst hvis eier har bodd i boligen minst ett av de siste to årene. Forslaget er at andelen av gevinst som er skattefri tilsvarer andelen eiertid boligen har vært bebodd av eier over de siste fem årene.

Dokumentavgiften foreslås avviklet. Den er nå på 2,5 prosent av kjøpspris for selveierboliger, men ilegges ikke på borettslagsboliger.

Utvalget vil beholde den kommunale eiendomsskatten, men stramme noe inn på kommunenes valgfrihet. De viktigste endringene er å fjerne muligheten for egen, kommunal taksering av boliger (og fritidsboliger) samt å fjerne muligheten for bunnfradrag i skatten.

Begrunnelse og implementering

I stor grad bygger forlaget på et ønske om nøytralitet i skattesystemet, det vil si at forskjellige typer inntektskilder og kapitalobjekter skal likebehandles. Nøytralitet er fordelaktig da det hindrer skjevheter ved at skattehensyn påvirker investeringsbeslutninger.

Inntektsskatt på egen bolig

Hensynet til nøytralitet betyr at avkastningen av å eie bolig bør beskattes. Da det ikke er en observerbar inntekt, må den imputeres. Ideelt vil man ønske å beregne boliginntekten som leieverdien av boligen, det vil si husleien som man måtte betalt for en tilsvarende bolig. Dette er vanskelig for norske boliger, da leiemarkedet er så lite at mange selveide boliger ikke har sammenlignbare utleieboliger. Dermed foreslår utvalget å bruke kapitalmarkedsmetoden, der inntekten settes som en andel av markedsverdien. Tanken er at det gjenspeiler alternativ verdi av boliginvesteringen. Utvalget ønsker til å begynne med å beregne inntekten som 1 prosent av beregnet markedsverdi, for etter hvert å øke opp til en sats i området 2,5 til 3 prosent. De ser for seg en innføring over 5 – 10 år.3

Formuesskatt

Utvalget foreslår at all formue verdsettes til full verdi i formuesskatten. Dette av hensyn til nøytraliteten i skattesystemet. Utvalget vil ha verdsetting av alle eiendeler til markedsverdi, en lavere skattesats og et høyere bunnfradrag.

Gevinstbeskatning

Andre formueselementer har skatt på realisert gevinst (og fradrag for tap). For bolig skaper dette en fare for innlåsningseffekter, ved at boligeiere med høy urealisert gevinst vil unngå å flytte. Utvalget diskuterer varianter av gevinstbeskatning, men ender opp på en løsning der gevinst ved salg av primærbolig stort sett vil forbli uskattet. Derimot foreslår utvalget å fjerne fritaket for gevinstskatt ved salg av fritidsboliger, som ikke i samme grad kan begrunnes med faren for innlåsningseffekter.

I dagens system slipper boligeiere skatt på gevinsten ved boligsalg hvis de har bodd i boligen i minst ett av de siste to årene. Den skarpe grensen skaper insentiver til å oppfylle kravet, og gjør det også relativt enkelt å unngå gevinstskatt på sekundærbolig hvis ønskelig. Dette foreslås erstattet av en gevinstskatt som ilegges som andel eiertid i de siste fem årene som boligen ikke har vært bebodd (hvis boligen for eksempel har vært utleid i to av de siste fem årene skattes 2/5 av gevinsten).

Dokumentavgift

Utvalget vil fjerne dokumentavgiften, som nå er på 2,5 prosent av kjøpspris. Dokumentavgiften treffer kun selveierboliger, ikke borettslagsboliger, og skaper slik en skjevhet mellom boligtyper. Dokumentavgiften hindrer også riktig allokering i boligmarkedet: Det vil finnes mulige boligsalg der kjøper er villig til å betale så vidt mer enn det selger krever som ikke blir gjennomført pga. dokumentavgiften. Utvalget mener at dokumentavgiften, som tar inn betydelig proveny, bør beholdes dersom annen beskatning av bolig ikke økes. I såfall bør den også innføres for borettslagsboliger.

Eiendomsskatt

Dagens eiendomsskatt utformes av kommunene med relativt stor grad av frihet. Det finnes en del forskjellige muligheter for hvilken del av eiendomsmassen som skal beskattes, et spenn med lovlige skattesatser (som nylig har blitt noe redusert) og utforminger av skatten, samt mulighet for å enten bruke egen takst eller skatteverdier for verdsetting.

Utvalget mener eiendomsskatten har en rolle å spille, selv ved den økte boligbeskatningen de foreslår. Dette begrunner de med at eiendom er immobilt, og slikt sett et godt skattegrunnlag, samt behovet for frie, kommunalt bestemte inntekter. Eiendomsskatt kan tolkes som en lokalt bestemt brukeravgift, påvirket av lokale preferanser gjennom kommunevalg. Noen endringer foreslås allikevel, ved at muligheten for bunnfradrag og for lokal, kommunal verditaksering av bolig avvikles. Utvalget nevner til slutt potensialet for å erstatte eiendomsskatten med en landverdiskatt, etter mønster fra Danmark, og oppfordrer til at dette utredes.

Vurdering

Skatteutvalget har utformet en boligskatt som er prinsipielt godt utformet. Forslaget fjerner de fleste skjevhetene som påvirker bolig i dagens skattesystem, og gir en god og grundig diskusjon rundt de valgte løsningene, samt alternative løsninger. Noen av forslagene, slik som endringen av tidsbegrensningene rundt fritak for gevinstbeskatning, burde være ukontroversielle. Avvikling av dokumentavgiften og skatt på gevinst ved salg av fritidsbolig er også enkle og uproblematiske forslag faglig sett, men det første er dyrt og det andre neppe populært blant hytteeiere. En del av de andre endringene er derimot mer omfattende.

Det praktiske rundt en innføring av økt skatt på bolig er i liten grad diskutert. Utvalget foreslår en innføring av inntektsskatten over 5–10 år. Jeg tenker at fem år trolig er i korteste laget. Jeg vil tro at det er ønskelig med en situasjon der boligprisene ikke faller nominelt ved innføringen. Utvalget skriver at boligskatten anslås å gi en reduksjon i boligprisene på 20 prosent. Den femårige veksten i boligpriser har i de siste årene ligget mellom 22 og 30 prosent. Gitt det usikre anslaget på skattens påvirkning på boligpriser,4vil det trolig være bedre å innføre skatten over 10 år. Samtidig kan det hende at 10 år er en for lang tidshorisont politisk.

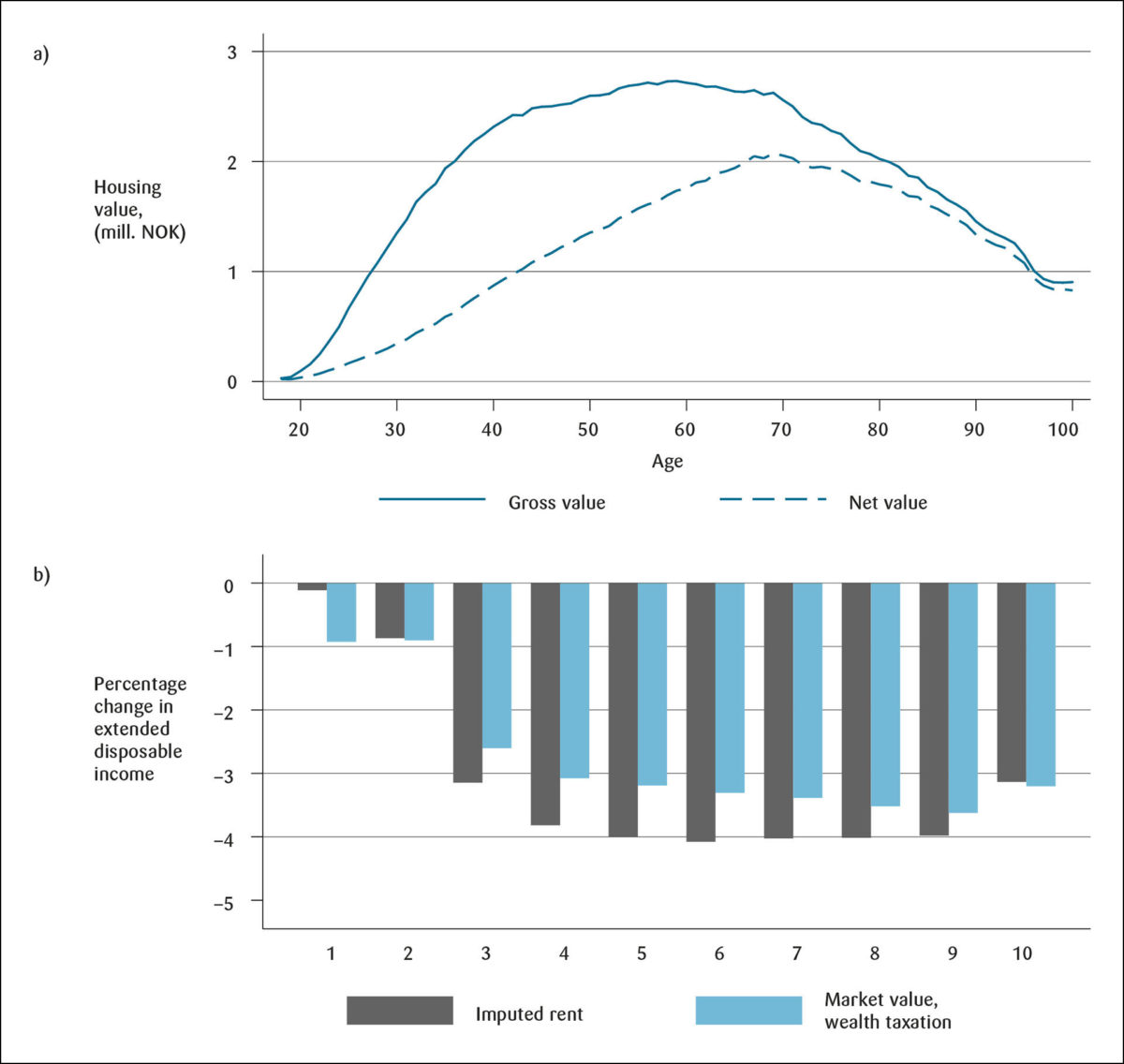

Boligskatten (innføring av inntektsbeskatning pluss økt formuesskatt) vil i visse tilfeller kunne bli svært høy relativt til enkelthusholdningers inntekter. Selv med noen år til å tilpasse boligkonsum, vil enkelte grupper kunne bli hardt rammet. Dette vil trolig særlig gjelde lavinntektspensjonister, se Figur 1 og diskusjon i Bø (2020). De vil kunne sitte på boliger av relativt høy verdi (kjøpt da de var billigere), og har trolig store kostnader ved å eventuelt skulle bytte bolig. Jeg tror det kan være fornuftig med en ordning for denne gruppen der betaling av boligskatten (kanskje særlig inntektsskatten på bolig) kan utsettes til boligen selges eller arves. En slik ordning finnes i Danmark.

Figur (a) viser fordelingen av boligverdi (brutto og netto etter boliglån) for forskjellige aldersgrupper. Figur (b) viser hvor stor andel av husholdningsinntekten (etter skatt, inkludert boliginntekt) som brukes for å betale skatt på boliginntekt (Imputed rent) samt økt formuesskatt (Market value, wealth taxation) for husholdninger der husholdningens referanseperson er over 67 år. Fordelt på husholdningenes inntektsdesil. Alle tall for år 2013.

Kilde: Figur 8 i Bø (2020).

Utvalget vil innføre skatt på utleie av deler av egen bolig. Ved innføring av inntektsskatt på egen bolig vil denne skatten gi dobbeltbeskatning. Skatteutvalget er oppmerksom på dette, og skriver at en ordning som forhindrer dobbeltbeskatning bør opprettes. Men gitt at inntektsbeskatning av bolig innføres i det omfang som utvalget skisserer, virker det enklere å la denne inntekten forbli skattefri. Hvis for eksempel inntektskatt settes på prosentandelen av boligen som ikke leies ut, mens reell leieinntekt skattes for utleiedelen vil det neppe gi en veldig forskjellig sum totalt, det skaper administrativt merarbeid, og det gir også insentiver til å overrapportere utleid areal. Gevinsten ved en noe mer rettferdig skattlegging av boliger (ved at høyt prisede utleiedeler får høyere skatt, mens lavt prisede får lavere skatt) og mulig økt proveny vil trolig være lave i forhold til det administrative merarbeidet.

Eiendomsskatten er nyttig for kommunal selvråderett, som en av de få frie kommunale inntektskildene. Den kan tolkes som en brukerkostnad for kommunale tjenester. Men det er trolig ikke optimalt å ha eiendomsskatt i tillegg til den foreslåtte inntektsskatten på bolig. Det gir et skattetrykk på bolig som muligens blir høyere enn for andre kapitalobjekter. Og det politiske rommet for å ha en kommunal skatt på bolig vil trolig reduseres ved innføring av boligskatten utvalget skisserer. Eiendomsskatt legges også i mange kommuner på næringseiendom. Som det diskuteres i Mirrlees Review (Adam mfl., 2011) er skatt på næringseiendom, en produksjonsfaktor, negativt for effektivitet.

Umiddelbar fjerning av eiendomsskatt som en pakkeløsning der en nasjonal boligskatt gradvis øker kan muligens øke aksepten for innføring. Dette ligner på en modell som gir velferdsgevinst også for nåværende boligeiere i Balke (2022). Det politiske problemet med å øke skatten på bolig er at et flertall av nåværende husholdninger er boligeiere, og dermed vil tape på skatteøkningen.5 Nåværende leietakere, samt fremtidige generasjoner vil derimot tjene på økt boligskatt. En periode uten eiendomsskatt og med lav boligskatt, fulgt av en gradvis økning av boligskatten kan gjøre at en større andel av nåværende boligeiere får økt velferd av den totale reformen.6

Hva som skulle erstatte eiendomsskatten som en selvbestemt, kommunal inntektskilde har jeg imidlertid ikke noe forslag om. Men landskatt, som utvalget ønsker utredet, kan muligens være en erstatning en gang i fremtiden. Landskatt har gode egenskaper teoretisk (Adam mfl., 2011).

Utvalget går ikke så nøye inn i diskusjonen om hvorvidt nøytral beskatning av bolig er ønskelig. Det kan tenkes at boligeierskap gir positive eksternaliteter som tilsier at beskatningen bør være lav. Den politiske retorikken rundt boligbeskatning begrunner gjerne lav skatt på bolig med alle fordelene boligeierskap bringer med seg. Diskusjoner av eventuelle eksternaliteter, sammen med empiriske resultater som viser henholdsvis positive og ingen eksternaliteter, finnes i Coulsen og Li (2013), og Kortelainen og Saarimaa (2015).

På den andre siden er det ikke sikkert utleieboliger bør skattes like mye som selveide boliger. Noen nylige artikler (riktignok skrevet om boligmarkeder ganske forskjellige fra det norske) finner at skatter som legges på alle boliger (i motsetning til kun på selveide boliger) gir negative velferdseffekter (Löffler og Siegloch, 2021; Rotberg, 2021). Begrunnelsen er at skatter på utleieboliger øker husleier, og det slår hardt ut for leietakere som ofte har lav inntekt. Disse funnene er argumenter mot eiendomsskatt, eller for lavere beskatning av sekundærboliger/utleie i næring.

Min lesning av litteraturen er at det ikke finnes gode beviser verken for positive eksternaliteter av eierskap eller for negative velferdsvirkninger av skatt på utleie i et boligmarked som det norske, men en diskusjon av disse temaene kunne ha vært nyttig.

Referanser

Adam, S., T. Besley, R. Blundell, S. Bond, R. Chote, M. Gammie, P. Johnson, J. Mirrlees, G. Myles og J.M. Poterba (2011). Tax by design: The Mirrlees Review. Oxford University Press.

Balke, K. K. (2022). Winners and Losers from Property Taxation. Upublisert.

Bø, E. E. (2020). Taxation of housing: Killing several birds with one stone. Review of Income and Wealth 66 (3), 534–557.

Coulson, N. E. og H. Li (2013). Measuring the external benefits of homeownership. Journal of Urban Economics 77, 57–67.

Kortelainen, M. og T. Saarimaa (2015). Do urban neighborhoods benefit from homeowners? Evidence from housing prices. Scandinavian Journal of Economics 117, 28–56.

Löffler, M. og S. Siegloch (2021). Welfare effects of property taxation. ZEW Discussion Paper 21-026. Leibniz Centre for European Economic Research.

NOU 2022: 20. Et helhetlig skattesystem.

Rotberg, S. (2021). The implications of housing for the design of wealth taxes. International Economic Review 63 (1), 125–159.

Fotnoter:

- Jeg kommer ikke inn på boligformuens betydning ved den foreslåtte arveavgiften. Thor Olav Thoresen har en kommentar som går nærmere inn på utvalgets forslag om formuesskatt og arveavgift i samme nummer. ↩︎

- På noen punkter er det dissens i utvalget, jeg forholder meg kun til flertallets forslag. ↩︎

- Utvalget ønsker å øke skattesatsen på noen former for kapitalinntekt fra 22 til 34 prosent, men tar ikke stilling til om de ønsker den høyere satsen også for bolig. ↩︎

- Bø (2020) anslår et fall på 20 prosent ved skatt på boliginntekt samt økt formuesbeskatning av bolig i 2013-skattesystemet. Dette gjelder en noe kraftigere skatteøkning enn Skatteutvalget foreslår, da kapitalskatteraten var høyere, og formuesskatten hadde høyere sats og lavere bunnfradrag enn i forslaget. ↩︎

- Balke (2022) ser på en teoretisk skattereform i USA som bruker økt boligskatt til å redusere skatt på kapital. Fordelingen av tapere og vinnere er ikke nødvendigvis den samme i Skatteutvalgets forslag, hvor provenyet fra boligskatten brukes til andre skattekutt. ↩︎

- I Balkes (2022) modell må det riktignok være skattefrihet over en mye lengre tidsperiode enn det er snakk om her. ↩︎