Arbeidsfradrag og skatt på formue – kommentarer til Torvik-utvalget

Behovet for skatteinntekter og arbeidskraft i tiden som kommer taler for at vi innretter skattesystemet slik at disinsentivene til markedsarbeid begrenses. Jeg tror imidlertid ikke at Torvik-utvalgets hovedgrep for å oppnå dette – arbeidsfradraget – vil ha noe særlig effekt på sysselsettingen. I stedet foreslås det her å se på kvinners arbeidstilbud mer generelt. Jeg er enig med utvalget i at det er grunnlag for å fortsette beskatningen av formue, men mens utvalget foreslår å gjeninnføre skatt på arv, argumenterer jeg for at det kan skje innenfor en årlig skatt på nettoformue. Torvik-utvalgets rapport kan danne grunnlaget for et «historisk kompromiss» når det gjelder formuesbeskatningen, dvs. at partiene på Stortinget går sammen om å etablere et langsiktig og forutsigbart system for årlig beskatning av formue.

Arbeidsfradrag og skatt på formue – kommentarer til Torvik-utvalget1

Innledning

Skatteutvalget (Torvik-utvalget, NOU 2022: 20) fikk et svært bredt mandat, til forskjell fra tidligere skatteutvalg. Både Skauge-utvalget (NOU 2009: 9) og Scheel-utvalget (2014: 13) rettet seg mot konkrete problemer i skattesystemet – Skauge-utvalget kom som et resultat av mulighetene for omdannelse av lønnsinntekt til lavere beskattet kapitalinntekt innenfor delingsmodellen, og det ga oss aksjonærmodellen, mens det var internasjonal skattekonkurranse i bedriftsbeskatningen (indikasjoner på «race to the bottom») som var utgangspunktet for Scheel-utvalget. Gitt dette, kan oppdraget til Torvik-utvalget både sees på som mer krevende og mer interessant enn for tidligere utvalg. Her er en i prinsippet invitert til å designe et helt nytt skattesystem og hvem har ikke drømt om akkurat det?

Heldigvis har mange av utvalgets medlemmer klart å samle seg rundt noen hovedlinjer,2 slik at en kan se en retning på utvalgets forslag. Jeg har blitt bedt (av tidsskriftets redaksjon) om særlig å kommentere skatt på formue (formuesskatt og arveavgift), men siden utvalgets svar nettopp ligger i helheten, vil jeg komme inn på andre deler av forslaget også.

Et vesentlig biprodukt av utvalgets arbeid er at en har samlet en stor mengde kunnskap om hvordan skatter virker og hvordan de skal innrettes for å oppnå målsettinger. Utvalget (og sekretariatet) må krediteres for å ha laget en svært fyldig og informativ sammenstilling av kunnskap om skatt, som bereder grunnen for en opplyst samtale om skattesystemets innretting. Det betyr også at en kan ta stilling til hvor det mangler kunnskap, hvilket ikke minst er interessant fra et SSB-ståsted.

Derimot er jeg ikke overbevist om at forslagene til utvalget er riktig medisin. I denne kommentaren skal jeg først diskutere det jeg oppfatter som et kjernepunkt i utvalgets forslag, nemlig det nye arbeidsfradraget i inntekt. Deretter skal jeg diskutere utvalgets forslag til endringer i beskatningen av formue (formuesskatt og arveskatt).

Jakten på proveny

Bakteppet for utvalgets forslag er en ambisiøs velferdsstat som trenger finansiering. Selv om vi har høy sysselsettingsandel i Norge (Horgen, 2023), påpeker utvalget at Norge ligger øverst (i OECD) på mottak av helserelaterte ytelser, som sykepenger, arbeidsavklaringspenger og uføretrygd (s. 69). Utvalget viser til at det er godt dokumentert at økonomiske insentiver har betydning for bruk av helserelaterte ytelser, slik at et av utvalgets hovedforslag, som er innføring av et skattefradrag på lave inntekter, må forstås som et tiltak for å få folk til å velge arbeid i stedet for helserelaterte ytelser. Får en til det, betyr det både at utgiftene til ytelsene reduseres og at skatteprovenyet øker fordi flere jobber. Jeg tror imidlertid ikke at dette tiltaket monner noe særlig provenymessig og jeg skal forklare nærmere hvorfor. Dessuten har jeg et forslag til hva en bør gjøre istedet.

Et annet hovedpunkt, gjeninnføring av arveavgiften (eller arveskatt som utvalget omtaler det som), er heller ikke noe som fyller opp statskassen. Mangelen på skatteproveny er nettopp noe som generelt innvendes mot beskatning av arv.3 Utvalget anslår at deres nye forslag til arveskatt bringer inn 7 mrd kroner. Dette provenyet (pluss litt til) brukes til å redusere formuesskatten. Jeg er ikke overbevist om at en skal bringe arveavgiften tilbake for så lite og argumenterer for at en heller bør konsentrere seg om en årlig formuesskatt. Men det siste er betinget på at en klarer å opprettholde et stabilt og forutsigbart formuesskatte-system.

Virkninger av arbeidsfradraget

Et kjernepunkt i utvalgets forslag er at det innføres et fradrag i arbeidsinntekt (arbeidsfradrag). Det gis i lønns- og næringsinntekt, starter på null og øker med 100 prosent av inntekten. Maksimalt fradrag er på 55 000 kroner, men for inntekter over 300 000 kroner fases det ut med 5 prosent av arbeidsinntekten. Slik sett er fradraget sannsynligvis inspirert av tilsvarende fradrag i andre land, som også fases ut med hensyn til inntekt, som «Earned Income Tax Credit» (EITC, USA) og «Working Tax Credit» (Storbritannia).

Tabell 1 beskriver forskjellen i skatt på grunn av dette fradraget for tre ulike (tilfeldig valgte) inntektsnivåer, 300 000, 600 000 og 900 000 kroner og uten andre fradrag enn standardfradragene.4 Fordi arbeidsfradraget fases ut over 300 000 kroner, øker marginalskatten med 1,1 prosentpoeng over det nivået (5 prosent av 22 (skatt på alminnelig inntekt)), men siden utvalget også foreslår å redusere trygdeavgiften med 1 prosentpoeng, blir nettoeffekten via personbeskatningen beskjedne 0,1 prosentpoeng.

Men i tillegg kommer det en effekt via endringen i merverdiavgiften på mat. Fordi utvalget foreslår å øke denne fra 15 prosent til 25 prosent, vil hver krone som tas inn via markedsarbeid oppfattes som mindre verdt, fordi merverdiavgiften på mat øker med 10 prosentpoeng med utvalgets forslag.5 Hvordan den økte matmomsen reelt sett endrer marginalskatten avhenger av den marginale konsumtilbøyeligheten for mat. Beregningene som ligger til grunn for tallene i tredje linje i Tabell 1 er basert på budsjettandeler for mat og at de er henholdsvis omlag 15, 12 og 10 prosent for 300 000, 600 000 og 900 000 kroner i bruttoinntekt (lønn eller næring). Beregnet på denne måten, viser Tabell 1 at marginalskatten, inkludert effekten via økt matmoms, øker relativt beskjedent som følge av utvalgets forslag.

Tabell 1: Effekter av arbeidsfradraget. Endringer i marginalskatt (prosentpoeng) og gjennomsnittsskatt (kr) for tre nivåer på arbeidsinntekt

| Inntekt | 300 000 | 600 000 | 900 000 |

|---|---|---|---|

| Endring i marginalskatt: arbeidsfradrag (pp.) | 1,1 | 1,1 | 1,1 |

| Endring i marginalskatt: arbeidsfradrag og trygdeavgift (pp.) | 0,1 | 0,1 | 0,1 |

| Endring i marginalskatt: arbeidsfradrag, trygdeavgift og mva (pp.) | 1,6 | 1,3 | 1,1 |

| Endring i gjennomsnittsskatt, arbeidsfradrag (kr) | -12 100 | -8 800 | -5 500 |

| Endring i gjennomsnittsskatt, merverdiavgift (kr) | 3 900 | 6 300 | 7 800 |

Men det er ikke endringene i marginalskattene som er det viktigste her – det er endringene i gjennomsnittsskatten som skal trekke folk fra inaktivitet og ut i yrkeslivet. Men er reduksjonene i gjennomsnittsskatten tilstrekkelige til det? For et inntektsnivå på 300 000 kroner i (brutto) lønns- og næringsinntekt reduseres gjennomsnittsskatten med 12 100 kroner som følge av arbeidsfradraget, som også er maksimal gevinst fordi avtrappingen starter her. Hele fradraget blir borte mellom 300 000 kroner og 1,4 millioner kroner (300 000 pluss 20 multiplisert med 55 000). Det betyr at det er redusert gjennomsnittsskatt som følge av arbeidsfradraget også for 600 000 og 900 000 kroner i bruttoinntekt, men gevinsten reduseres med økende inntekt, se Tabell 1.

Når en skal se på hvordan arbeidsinsentivene endres på ekstensiv margin som følge av utvalgets forslag, må en ta med i betraktning at økningen i merverdiavgift belastes alle, dvs. også dem på trygdeytelser. Men dersom vi tar utgangspunkt i insentivene til å gå fra 300 000 kroner i trygd til 600 000 kroner i arbeidsinntekt, viser tallene i Tabell 1 at forskjellen er på beskjedne 6 400 kroner som følge av det nye arbeidsfradraget og når det også tas hensyn til at konsumet har blitt dyrere.6 Jeg tviler på at en slik beskjeden endring er tilstrekkelig til å oppnå en sterk strøm av trygdede ut av inaktivitet og inn i yrkeslivet.

Utvalget viser til to kategorier av studier (fra litteraturen) for å diskutere styrken i folks bevegelser. For det første vises det til hvordan folk tilpasser seg til endringer i trygdesystemet. Kostøl og Mogstad (2014) kan tjene som eksempel på det. Som utvalget selv skriver (s. 113) om relevansen av studien: «Studien kunne dermed indikere at økonomiske insentiver har et potensial til å øke den gjennomsnittlige arbeidsdeltakelsen hos de uføretrygdede og dermed påvirke arbeidstilbudet på den ekstensive marginen.» For det andre vises det til studier som diskuterer effekter av den type arbeidsfradrag som foreslås av utvalget. Selv om «EITC» (USA), «Working Tax Credit» (Storbritannia) og «jobbskatteavdraget» (Sverige) er annerledes konstruerte enn forslaget til utvalget, kan en lære av erfaringene fra andre land. I det perspektivet er det interessant å merke seg at Kleven (2021) hevder at tidligere studier overdriver responsene på ekstensiv margin som følge av reformer i EITC.7 EITC-økningene har kommet sammen med makroøkonomiske høykonjunkturer og andre velferdsendringer og når en tar hensyn til det, er hovedkonklusjonen at utvidelsene i EITC ikke har hatt klare og signifikante effekter på sysselsettingen.

Utvalget anslår på usikkert grunnlag «at arbeidstilbudet kan øke med i størrelsesorden 6 000–12 000 personer, eller 0,2–0,4 prosent av arbeidsstyrken» (s. 122) på grunn av arbeidsfradraget. Jeg synes det høres mye ut. For å undersøke dette nærmere, har jeg lagt inn utvalgets forslag i skatteberegningsmodellen LOTTE-Arbeid (Dagsvik mfl., 2008).8Som forventet finner vi svært moderate effekter – av et totalt utlegg på mer enn 40 milliarder kroner, kommer kun 230 millioner kroner tilbake på grunn av økt arbeidstilbud. I vurderingen av det resultatet må det tas i betraktning at «ikke-arbeid» i LOTTE-Arbeid er modellert som personer som frivillig står utenfor arbeidslivet, som betyr at personer på helserelaterte ytelser ikke inngår i gruppen. Det betyr at responsene på ekstensiv margin i modellen (slik som utvalget er opptatt av) er undervurdert.9

Et alternativ til arbeidsfradraget

Det åpenbare premisset for utvalgets forslag er at en ønsker å styrke sysselsettingen. En klassisk lærebok-argumentasjon er at skattesystemet og det faktum at arbeid, og ikke fritid, beskattes legger begrensninger på yrkesdeltakelsen og at en derfor bør designe skattesystemet for å minimere velferdstapet som følge av dette. Men er endringer i skattesystemet det mest hensiktsmessige grepet for å få personer på helserelaterte ytelser ut i arbeid? Jeg er ikke så sikker på det. Når det gjelder å få personer med restarbeidsevne til å stå lenger i jobb, er det mer nærliggende å rette oppmerksomheten mot trygdesystemet og tilrettelegging i arbeidsmarkedet.

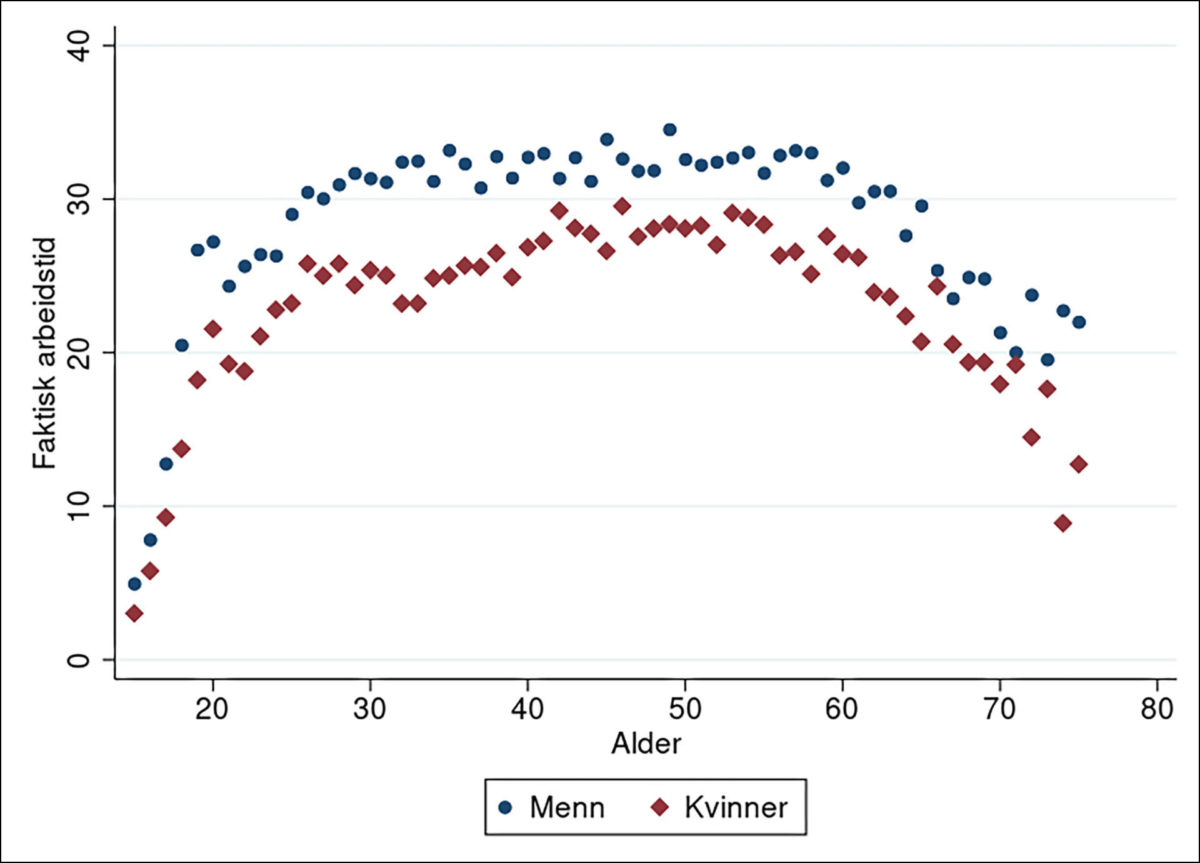

For å aktivisere et større skattegrunnlag og dermed øke skatteinntektene, er det et alternativ heller å fokusere på det som Figur 1 viser, nemlig at kvinners arbeidstid er klart lavere enn menns. Det er riktig at vi har høy sysselsettingsandel i Norge også for kvinner (Horgen, 2023), men hvorfor fortsetter norske kvinner å arbeide færre timer enn norske menn? Og det skyldes ikke kun små barn – det er forskjell for alle aldersgrupper, som figuren viser.

Dersom en tar tak i denne forskjellen og innretter politikken for å bringe kvinners arbeidstid opp på menns nivå,10 bør en se på andre tiltak. Jeg gir ikke her en uttømmende liste, men noe av det en kan vurdere inkluderer et spesielt inntektsfradrag for kvinner, skattelettelser på midlere inntektsnivåer, inntektsfradrag for kvinnelige entreprenører, kutt i fødselspermisjonen og lik deling av fødselspermisjonen mellom mor og far.11 Hovedpoenget med å bringe dette frem her er at jeg tror grepet til utvalget, dvs. fokuset på hvordan skatten virker insentivene til personer på helserelaterte ytelser, ikke har særlig stor effekt. Jeg mener det er mer å hente ved å se på hvordan en kan få allerede yrkesaktive kvinner til å arbeide mer. Antall utførte årsverk øker med flere hundre tusen dersom kvinner arbeider like mye i markedet som menn.

Merknad: Figuren viser gjennomsnittlig faktisk ukentlig arbeidstid for kvinner og menn med hensyn på alder, basert på data fra Arbeidskraftundersøkelsen.

Et historisk kompromiss i formuesbeskatningen?

Den andre delen i utvalgets forslag som jeg skal fokusere på her er beskatningen av formue og formuesoverføringer. Utvalget mener at formuesskatten kan reduseres og suppleres av en skatt på arv.

I Thoresen mfl. (2022) oppsummerer vi våre hovedfunn fra et større forskningsprosjekt (i regi av Norges forskningsråd) om effekter av den norske formuesskatten. Hovedkonklusjonen (fra vårt arbeid) er gjengitt i utvalgets rapport (s. 262): «de realøkonomiske virkningene av formuesskatten er veldig moderate.» Et av arbeidene (fra prosjektet) som gir støtte til denne konklusjonene er Ring (2023), som finner at effektene av formuesskatt på sparing er moderate og går (muligens) i en annen retning enn forventet. For hver krone som utsettes for 1 prosent formuesskatt øker sparingen med 4 øre. Denne økningen er i stor grad finansiert ved at det arbeides mer.12 I en annen studie av effekter av den norske formuesskatten, Bjørneby mfl. (2023), finner en også effekter i en annen retning enn forventet, nemlig positiv sammenheng mellom formuesskatt og påfølgende sysselsettingsvekst i nært eide selskaper.13

I Thoresen mfl. (2022) rapporterer vi også fra en nærmere undersøkelse av om det er mulig å spore likviditetsmessige problemer blant dem som betaler formuesskatt. Det kan være tilfeller der bedriftseiere må betale en del i skatt selv om bedriften akkurat det året har negativt resultat og eier ikke kan ta ut utbytte. Dette er ett av de potensielle problemene ved formuesskatten som det ofte vises til: Eiere mangler likviditet til å betale formuesskatt. Vi finner at blant selskapene som er eid av én husholdning, har 99 prosent av eierne en skattebelastning som er mindre enn 2,5 prosent av inntektene til firmaet. Vi kan ikke utelukke at noen eiere strever med å finne inntekter til å betale formuesskatten, men våre tall sannsynliggjør at dette problemet ikke er utbredt. I den grad skattebelastningen er høy for noen bedrifter, er dette hovedsakelig eldre bedrifter (dvs. ikke bedrifter i etableringsfasen, som vi vanligvis er bekymret for når det gjelder likviditetsbeskrankninger). Våre analyser indikerer derfor at negative effekter av formuesskatten via mangel på likviditet ikke er særlig utbredt.14

Gitt disse resultatene, er det ikke åpenbart at formuesskatten skal avvikles eller reduseres av hensyn til økonomisk effektivitet.15 Men det er andre problemer med formuesskatten. Ett av dem er at denne skatten har blitt et område for ideologiske markeringer, som betyr at regelverket gjennomgår relativt store endringer med skiftende regjeringer, se Tabell 1 i Thoresen mfl. (2022). Særlig har skattleggingen av såkalt «arbeidende kapital» variert. Dernest har det dukket opp en ny effekt i norsk sammenheng, nemlig at rikfolk flytter utenlands for å slippe den norske formuesskatten. Gitt fokuset på provenyeffekter (se ovenfor), er det at skattegrunnlagene flytter ut av landet ikke en neglisjerbar effekt.16 Men kanskje er akkurat den effekten nå uttømt?

Fra et mer prinsipielt ståsted kan det diskuteres om formuesskatt skal supplere den tradisjonelle beskatningen av kapitalinntekter gjennom inntektsskatten.17 I deres bidrag til det såkalte «Mirrlees Review»18 argumenterer Boadway mfl. (2010) for at formuesskatt kan supplere skatt på kapitalinntekter når sistnevnte er begrenset av «bindinger» i skattesystemet. Det innebærer, ifølge Boadway mfl. (2010), at i et dualt inntektsskattesystem (som det norske) kan en formuesskatt representere et tilleggsinstrument for å oppnå tilstrekkelig omfordeling.19 En relevant restriksjon i det norske duale inntektsskattesystemet er at både bedriftsoverskudd og kapitalinntekter (for personer) beskattes med den lave satsen, 22 prosent i 2023.20

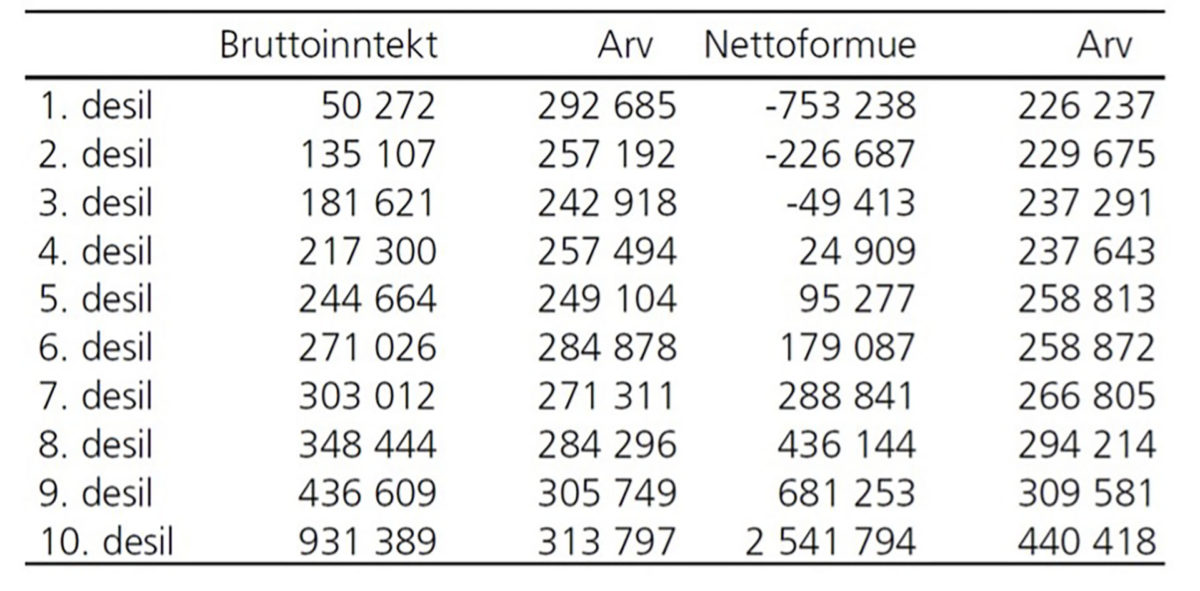

Merknader: Tabellen viser fordeling av arv på arvemottakere i aldersgruppen 40–49 år er delt inn i desiler etter henholdsvis bruttoinntekt og nettoformue. Data fra 1998.

Kilde: Thoresen mfl. (2001).

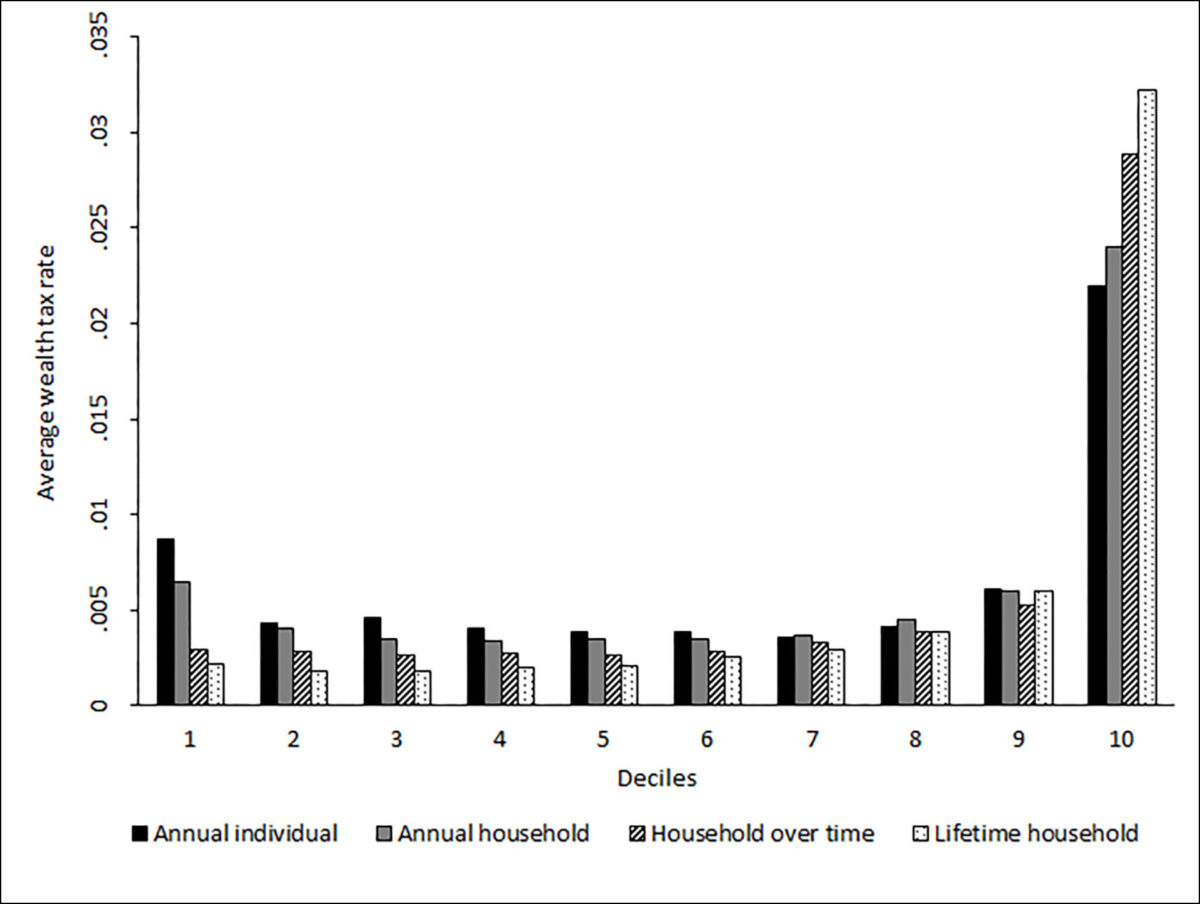

Jeg mener at i hvert fall to argumenter taler for at en kan holde seg til den årlige formuesskatten alene, der det ene argumentet kan karakteriseres som lite prinsippielt. Jeg tror nemlig skatt på arv aldri kommer tilbake i det norske skattesystemet fordi det ikke er noe politisk parti som går til valg på gjeninnføring av arveavgiften.21 Med andre ord tror jeg skatt på arv forsvant ut da arveavgiften ble avskaffet i 2014. Jeg innrømmer at det ikke er noe argument imot at utvalget foreslår å bringe den tilbake, men mitt poeng er at det ikke behøver å være så galt å kun ha formuesskatten til rådighet, siden den har bedre fordelingsegenskaper enn skatt på arv. Det illustreres her ved å sammenlikne fordelingene i Tabell 2, hentet fra Thoresen mfl. (2001), med fordelingen av formuesskatt i Figur 2, hentet fra Halvorsen og Thoresen (2021). Selv om fordelingene i Tabell 2 og Figur 2 ikke er konstruert på samme måte (for eksempel viser Tabell 2 fordeling av selve arven, mens Figur 2 viser fordeling av skatt på formue)22, illustrerer de to oversiktene det som etter min mening er en hovedinnvending mot skatt på arv, nemlig at fordelingsegenskapene ikke er så overbevisende. For at en skatt på arv skal generere et skatteproveny av en viss størrelse, må skatten på arv betales av ganske mange personer, utvalget anslår ca. 20 000 personer som følge av utvalgets forslag (s. 287) (og det dør i overkant av 40 000 personer hvert år).

Jeg er enig i (som utvalget argumenterer for) at det er tiltalende med en skatt som i prinsippet bidrar til å gi like muligheter til personene i neste generasjon og det kan argumenteres for at effektivitetstapet ved skatt på arv er lavere enn for endel andre skatteformer. Men jeg synes det siste poenget overdrives noe i utvalgets rapport, siden jeg tror de fleste styres av arvemotiver, som betyr at det for mange for eksempel ikke er noen forskjell mellom å spare for eget eller barnas konsum. Ved altruistisk styrt arv kan en også i tillegg oppnå at familien ordner opp i sosiale ulikheter mellom barn i familien eller dynastiet (mer støtte til barn med svakere utgangspunkt).23

Merknader: Figuren viser fordeling av formuesskatt personer/husholdninger i desiler når de er rangert etter fire ulike inntektsbegreper, årlig bruttoinntekt for personer, årlig bruttoinntekt for husholdninger, bruttoinntekt for husholdninger over tid (8–19 år) og bruttoinntekt for husholdninger over livsløpet. Årlige data er fra 2011.

Kilde: Halvorsen og Thoresen (2021).

Når det gjelder formuesskattens utforming er jeg enig i at det vil være en fordel og ryddigere med verdsettelser etter markedsverdier over hele linjen.24 Men som allerede sagt, er det viktig å ha forutsigbarhet i beskatningen og det gjelder formuesskatt også. Jeg tror (som utvalget) at bredere grunnlag og lavere satser er et skritt i riktig retning.

Jeg har forventninger til at dersom en bestemmer seg for å videreføre skatt på formue (som det virker å være flertall for på Stortinget) kan Torvik-utvalgets arbeid danne grunnlag for et «historisk kompromiss», dvs. at partiene på Stortinget går sammen om å etablere et langsiktig og forutsigbart system. Jeg argumenterer her for at dette kan skje innenfor en årlig skatt på nettoformue i stedet for skatt på arv.

Oppsummering

I motsetning til tidligere skatteutvalg, som tok opp konkrete problemer i den norske versjonen av et dualt inntektsskattesystem, holder Torvik-utvalget fast på kjerneelementene i den norske varianten. Men utsiktene fremover, med eldrebølge og færre i arbeidsdyktig alder, tilsier at beskatningen bør innrettes slik at disinsentivene til arbeid (pga. skatt) begrenses i størst mulig grad. Mens Torvikutvalget foreslår et arbeidsfradrag for å stimulere til arbeid og redusere antallet på ytelser, som særlig er tenkt virke å på lave inntektsnivåer, mener jeg at en heller burde rette oppmerksomheten mot kvinners arbeidstilbud mer generelt. Her er det både mye arbeidskraft og skatteinntekter å hente.

Det andre punktet i utvalgets rapport som jeg har diskutert her er beskatningen av formue. Jeg er enig med utvalget i at det er grunnlag for å fortsette beskatningen av formue, men jeg mener at det godt kan skje innenfor en langsiktig og forutsigbar årlig formuesskatt. Jeg argumenterer for at skatt på arv er vanskelig å gjeninnføre og gitt det, bør en heller rette oppmerksomheten mot et langsiktig og levedyktig system for årlig beskatning av formue. Et politisk kompromiss når det gjelder formuesskatt må trolig innebære noe lavere satser enn det vi har idag, men provenyet kan økes ved bredere grunnlag, slik som utvalget beskriver.

Referanser

Berg, K. og S. Hebous (2021). Does a wealth tax improve equality of opportunity? CESifo Working Papers No. 9174.

Bernheim, B. D. (1987). Does the estate tax raise revenue? Tax Policy and the Economy1, 113–138.

Berzins, J., Ø. Bøhren og B. Stacescu (2019). Shareholder illiquidity and firm behavior: Financial and real effects of the personal wealth tax in private firms. Manuskript, Handelshøyskolen BI.

Bjørneby, M. (2022). Hvordan virker formueskatten. Samfunnsøkonomen 136 (2), 11–25.

Bjørneby, M., S. Markussen og K. Røed (2023). An imperfect wealth tax and employment in closely held firms. Antatt for publisering i Economica.

Boadway, R., E. Chamberlain og C. Emmerson (2010). Taxation of wealth and wealth transfers, i Adam, S, T. Besley, R. Blundell, S. Bond, R. Chote, M. Gammie, P. Johnson, G. Myles og J. Poterba (red.) Dimensions of tax design: The Mirrlees Review. Oxford University Press, s. 737–814.

Dagsvik, J. K., T. Kornstad, Z. Jia og T. O. Thoresen (2008). Tilbudsvirkninger ved skattereformer: Virkninger av utvalgte skattereformer simulert ved modellen LOTTE-Arbeid. Norsk Økonomisk Tidsskrift, 122, 1–19.

Guvenen, F., G. Kambourov, B. Kuruscu, S. Ocampo og D. Chen (2023). Use it or lose it: Efficiency gains from wealth taxation. Antatt for publisering i Quarterly Journal of Economics.

Halvorsen, E. og T. O. Thoresen (2021). Distributional effects of a wealth tax under lifetime dynastic income concepts. The Scandinavian Journal of Economics 123 (1), 184–215.

Horgen, E. (2023). Norge blant landene med flest i jobb. Tilgjengelig fra: https://www.ssb.no/arbeid-og-lonn/sysselsetting/statistikk/arbeidskraftundersokelsen/artikler/norge-blant-landene-med-flest-i-jobb

Jia, Z., T. O. Thoresen og T. E. Vattø (2023). Predicting effects of tax policy by external evidence. Manuskript, Statistisk sentralbyrå.

Kleven, H. (2021). The EITC and the extensive margin: A reappraisal. Working Paper, Princeton University.

Kostøl, A. R. og M. Mogstad (2014). How financial incentives induce disability insurance recipients to return to work. American Economic Review 104 (2), 624–655.

Moen, E. R. og G. J. Natvik (2023). Gjør det mindre lønnsomt å jobbe mer, Dagens Næringsliv, 3. januar.

Ring, M. A. K. (2023). Wealth taxation and household saving: Evidence from assessment discontinuities in Norway. Revise & resubmit, Review of Economic Studies.

Thoresen, T. O., D. Fredriksen & S. I. Pedersen (2001). Skatt på overføringer mellom generasjoner. En diskusjon av arveavgiften. Rapporter 2001/32, Statistisk sentralbyrå.

Thoresen, T. O., M. A. K. Ring, O. E. Nygård og J. Epland (2022). A wealth tax at work. CESifo Economic Studies 68 (4), 321–361.

Fotnoter:

- Jeg takker Kristoffer Berg (Universitet i Oxford) og Vidar Christiansen (UiO) for diskusjoner og innspill. ↩︎

- Det som jeg i det følgende henviser til som utvalgets forslag er flertallets forslag. ↩︎

- Bernheim (1987) reiste spørsmålet om den amerikanske arveskatten i realiteten genererer noe proveny i det hele tatt, blant annet som følge av mulighetene til å planlegge seg bort fra den. Dette er årsaken til at skatt på arv ofte fremstilles som «en skatt på dumhet og plutselige dødsfall». ↩︎

- Utregningene her er basert på at arbeidsfradraget er lagt til minstefradraget i personskattesystemet. Utvalget foreslår også noen små endringer i lønnsfradraget og personfradraget, som vi ikke tar hensyn til her. ↩︎

- Dette poenget har allerede blitt påpekt av Espen Moen og Gisle Natvik (Moen og Natvik, 2023). ↩︎

- 8 800 kroner i økt disponibel inntekt som følge av det nye arbeidsfradraget (600 000 kr i arbeidsinntekt), men siden konsumet er høyere ved 600 000 kroner enn ved 300 000 kroner i arbeidsinntekt og dette økte konsumet har blitt dyrere ved utvalgets forslag, kommer 2 400 kroner til fratrekk (6 300 minus 3 900). ↩︎

- Som også utvalget viser til (s. 113). ↩︎

- LOTTE-Arbeid er en arbeidstilbudsmodell utviklet i SSB og er arbeidstilbudsmodulen i mikrosimuleringsmodellen LOTTE. Modellen gir anslag på proveny- og fordelingseffekter av endringer i skattesystemet når det tas hensyn til at skatteendringer påvirker arbeidstilbudet for lønnstakere. ↩︎

- Blant annet av den grunn er et nytt modellkonsept under utvikling (som det er referert til i utvalgets rapport), der simuleringer utføres ved at estimater fra arbeidstilbudslitteraturen er kombinert med den atferdsfrie modellen LOTTE-Skatt, se Jia mfl. (2023). ↩︎

- Det er vanskelig å se for seg at Figur 1 beskriver en optimal allokering på grunn av «markedsimperfeksjoner». Et argument kunne være at kvinner er spesielt gode omsorgspersoner for barn og gamle foreldre, og at noe tid derfor bør brukes til det, men det er i beste fall omstridt. ↩︎

- Det skal innrømmes at ikke alle disse tiltakene lå innenfor utvalgets mulige virkemidler. ↩︎

- Studien anvender verdsettelses-systemet for boliger i den norske formuesskatten som instrument i identifikasjonen av effektene. Det betyr at det etableres en kausal sammenheng mellom formuesskatt og sparing basert på at en anvender det nye systemet for verdsettelser av boliger (fra 2009), som inneholder diskontinuiteter over kommunegrenser og dermed tilfører eksogen variasjon i formuesskatten. ↩︎

- Det skyldes trolig en portefølje-sammensetningseffekt, der en økning i formuesskatt gir sterkere insentiver til eierne av nært eide selskaper til å plassere både formue og arbeid i selskaper det er vanskelig å verdsette. ↩︎

- Berzins mfl. (2019) derimot finner at eierne av norske familiebedrifter tok ut midler for å dekke økt formuesskatt på bolig i 2006–2010 og at uttaket reduserte bedriftenes investeringer, vekst og lønnsomhet. ↩︎

- Se også diskusjon i Bjørneby (2022). ↩︎

- Trolig er også den såkalte «femårsregelen» medskyldig i at nordmenn har flyttet utenlands, siden gevinster på aksjesalg og andre gevinster ble skattefrie etter fem år i regelverket som gjaldt inntil nylig, men den regelen er nå fjernet. ↩︎

- Tradisjonelt har en i økonomifaget diskutert om en skal skattlegge kapitalinntekter i det hele tatt når skatten på arbeid er optimalt utformet. Men gitt at en skal skattlegge kapitalen også, er det interessant å merke seg at Guvenen mfl. (2023) argumenterer for at en heller bør skattlegge formue enn kapitalinntekter – hovedargumentet er at skattebyrden flyttes over på mindre produktive entreprenører ved beskatning av formue. ↩︎

- Omfattende gjennomgang av det britiske skattesystemet. ↩︎

- I Halvorsen og Thoresen (2021) vises det til at formuesskatten kan tjene som en «redistributive backstop». ↩︎

- Men skattereformen i 2006 medførte at vi fikk skatt på utbytte (og gevinster) på personers hånd, over en beregnet normalavkastning. ↩︎

- Et velkjent trekk ved skatt på arv er at den er upopulær. ↩︎

- Legg også merke til at dataene som danner grunnlaget for oversikten i Tabell 2 er over 20 år gamle, fra 1998. Men de gir allikevel et inntrykk av fordelingen av arven. Begrensningen i alderen til arvemottakerne (40–49 år) er gjort for å forhindre en klar alderskomponent i oversikten, dvs. at arv ofte mottas når personene har relativt høy alder, med tilhørende høy inntekt og høy formue. ↩︎

- Det er også andre forskjeller mellom skatt på arv og skatt på formue. For eksempel viser Berg og Hebous (2021) at en årlig skatt på formue (vurdert mot skatt på arv) kan være å foretrekke med hensyn til «like muligheter» i neste generasjon. ↩︎

- Se også kommentar av Erlend Eide Bø i samme nummer. ↩︎