Vurdering av kommunenes skattefinansiering

Det grunnleggende argumentet for kommunal skattefinansiering er at den etablerer en kobling mellom de som har glede av kommunale tjenester og de som bidrar til finansieringen. I tillegg bør det kommunale skattegrunnlaget være jevnt fordelt mellom kommuner, være lite konjunkturfølsomt, ha lav mobilitet, utgjøre en betydelig del av kommunenes inntekter og være synlige for skattyterne. Både inntektsskatten og eiendomsskatten kommer rimelig godt ut på kriteriene for gode lokale skatter, mens formuesskatten skårer svakt på fordeling, konjunkturfølsomhet, mobilitet og inntektspotensial. Det er følgelig sterke faglige argumenter for å ta formue ut av det kommunale skattegrunnlaget og gjøre den til en ren statlig skatt. Hensynet til å begrense inntektsforskjeller mellom kommuner og å legge bedre til rette for et likeverdig tjenestetilbud, tilsier isolert sett at inntekter fra naturressurser tas ut av det kommunale skattegrunnlaget og at eiendomsskatten gjøres næringsnøytral. For å opprettholde dagens skatteandel må kommunene kompenseres for bortfallet av formuesskatt og naturressursinntekter, samt innføring av næringsnøytral eiendomsskatt, ved å motta en høyere andel av inntektsskatten.

Vurdering av kommunenes skattefinansiering1,2

1. Innledning

I løpet av våren 2024 vil Regjeringen følge opp Inntektssystemutvalgets utredning (NOU 2022: 10). Utvalget var av den oppfatning at utviklingen i den statlige styringen har gått i retning av større vektlegging av likeverdig tjenestetilbud. Innføringen av bemanningsnormer i barnehage og grunnskole er eksempler på dette. Den grunnleggende årsaken til at det bør legges stor vekt på likeverdig tjenestetilbud er at kommunene har ansvaret for viktige nasjonale velferdstjenester innen utdanning, helse og omsorg. Samtidig har inntektsforskjellene mellom kommuner blitt større. Det har blant annet sammenheng med at kommuner langs kysten fra 2017 har fått havbruksinntekter, samt at høye strømpriser gir kraftkommuner høyere konsesjonskraftinntekter. Verken konsesjonskraft- eller havbruksinntekter omfattes av skatteutjevningen i inntektssystemet for kommunene. Utvalget lanserte flere tiltak for å utjevne forskjellene i skatteinntekter mellom kommuner, noe vi kommer tilbake til senere i artikkelen.

Norske kommuner har flere ulike skatter. Den klart viktigste er inntektsskatten fra personer, men også skatt på formue og eiendom gir kommunene betydelige skatteinntekter. I tillegg har kommunene inntekter fra naturressurser (naturressursskatt, konsesjonskraft- og havbruksinntekter).

Hovedtemaet for denne artikkelen er fordeling av skatter mellom forvaltningsnivåer. Hvilke skatter egner seg for kommunal beskatning og hvilke skatter bør tilfalle staten? I engelskspråklig litteratur er denne problemstillingen kjent som «tax assignment». Det finnes ikke et innarbeidet norsk uttrykk for «tax assignment», men vi har valgt omtale det som skattefordeling mellom forvaltningsnivåer eller bare skattefordeling. I denne litteraturen er det vanlig å betrakte det samlede kommunale og statlige skattesystemet som gitt, for så å utlede kriterier for hvilke skatter som er godt egnet for kommunal beskatning og hvilke som bør tilfalle staten.

Gode kommunale skatter bør ha et skattegrunnlag som er jevnt fordelt mellom kommuner, utgjør en betydelig andel kommunenes inntekter, er lite konjunkturfølsomt, har lav mobilitet og er synlige for skattyterne. Vi vurderer kommunenes skatter på inntekt, formue og boligeiendom opp mot disse kriteriene. På bakgrunn av dette konkluderer vi med at formuesskatten bør bli en ren statlig skatt fordi den kommer dårlig ut på fordeling, konjunkturfølsomhet, mobilitet og inntektspotensial. Forslaget har ingen konsekvenser for skattyterne og kan gjøres provenynøytralt for kommunene som helhet ved at de mottar en høyere andel av inntektsskatten.

Et annet viktig tema er eiendomsskatt på næringseiendommer og inntekter fra naturressurser. Først analyserer vi betydningen av at ikke alle skatter omfattes av skatteutjevningen i kommunene inntektssystem. Vi finner da at skattene som ikke omfattes av utjevningen er ekstremt skjevfordelte og bidrar til at forskjellene i skatteinntekter nær femdobles. Implikasjonen av dette er at naturressursinntektene (naturressursskatten, konsesjonskraft- og havbruksinntekter) bør tas ut av den kommunale skattefinansieringen og erstattes med økt statlig grunnrenteskatt. Videre bør eiendomsskatten gjøres næringsnøytral. For å kompensere kommunene kan staten la kommunene få en større andel av inntektsskatten som er langt jevnere fordelt enn naturressursinntektene.

Ved å ta av formuesskatten og naturressursinntektene ut av den kommunale skattefinansieringen, samt gjøre eiendomsskatten næringsnøytral, vil vi få et bedre kommunalt skattegrunnlag. Mer presist vil skattegrunnlaget være jevnere fordelt mellom kommuner, mindre konjunkturfølsomt og mindre mobilt. Med dagens skattefinansiering skiller Norge seg ut med større forskjeller i skattegrunnlag enn Sverige, Danmark og Finland (se Borge mfl., 2024). Samtidig har Norge sterkere nasjonal regulering av kommunal beskatning enn andre nordiske land. Den reelle beskatningsfriheten er begrenset til eiendomsskatten. 3Begrunnelsen for sterk nasjonal regulering av den kommunale beskatningen er ofte et ønske om mer likeverdige tjenester. Det er derfor et tankekors at dagens skattefinansiering av kommunene i stor grad er et resultat av statlige beslutninger.

I de neste delene utleder vi prinsipper for lokal skattefinansiering, gjør rede skattefinansieringen av norske kommuner og vurderer inntektsskatt, formuesskatt og eiendomsskatt på bolig opp mot kriterier for gode lokale skatter. Videre ser vi spesielt på fordelingsvirkninger av eiendomsskatt på næringseiendom og naturressursinntekter. Deretter diskuterer vi alternative modeller for kommunal skattefinansiering, før vi til slutt oppsummerer.

2. Prinsipper for kommunal skattefinansiering

Desentralisering av ansvar for og finansiering av lokale kollektive goder er godt faglig forankret, men norske kommuner har også ansvar for mange nasjonale velferdstjenester som barnehage, grunnskole, helse, eldreomsorg, sosialhjelp og barnevern. Det innebærer at omfang og utforming av mange kommunale tjenester har fordelingspolitiske implikasjoner. Fordelingshensyn og likeverdig tjenestetilbud blir viktige elementer i vurderingen av kommunefinansiering generelt, og skattefinansiering spesielt. Statlige myndigheter vil søke å realisere nasjonale mål for omfang og fordeling av velferdstjenestene.

Det foreligger en omfattende litteratur om skattefordeling mellom forvaltningsnivåer. I norsk sammenheng handler dette om fordeling av skatter mellom kommune, fylkeskommune og stat. Vi fokuserer her på fordelingen mellom kommune og stat. Vi tar utgangspunkt i en stor og veletablert litteratur om skattefordeling. McLure (1998, 2001) gir en oppsummering av denne litteraturen, mens nyere oversikter er skrevet av Bahl og Skyen (2011), Bordignon og Ambrosanio (2015), Liberati (2011) og Martinez-Vazquez (2008).

Skattefordeling skiller seg fra optimal beskatningsteori (se f.eks. Atkinson og Stiglitz, 1980; Sandmo, 1982) på flere punkter. For det første er ambisjonene til optimal beskatningsteori større siden den analyserer effektene av skattesystemet som helhet på effektivitet og fordeling, mens skattefordeling tar skattesystemet for gitt og fokuserer på fordelingen av skatter mellom kommune og stat. For det andre er optimal beskatningsteori primært opptatt av inntektsfordeling mellom individer, mens skattefordeling fokuserer på inntektsfordelingen mellom kommuner. Det er viktig å presisere at det ikke nødvendigvis er noe motsetningsforhold mellom de to tradisjonene når det gjelder fordeling mellom individer. Skattefordeling kan gi samme fordeling mellom individer som optimal beskatningsteori dersom progressive skatter legges til staten. En tredje forskjell er at optimal beskatningsteori beskrives ved maksimering av en velferdsfunksjon, mens litteraturen om skattefordeling antar at lokalpolitikere fatter beslutninger om kommunale skatter. Politikerne kan være motivert av andre hensyn enn å maksimere innbyggernes velferd, f.eks. å maksimere skatteinntektene. Et fellestrekk ved skattefordeling og optimal beskatningsteori er at begge er normative tilnærminger. Gitt at vi i denne artikkelen fokuserer på skattefordeling diskuterer vi ikke sentrale begreper fra optimal beskatningsteori som horisontal og vertikal likhet.

Det grunnleggende argumentet for lokal beskatning er at det etablerer en kobling mellom nytte av kommunale goder og skattebetaling, noe som legger grunnlag for gode beslutninger om kommunalt tjenestetilbud og skattenivå. I tillegg bør gode lokale skatter så langt som mulig oppfylle følgende kriterier:

- Jevn fordeling mellom kommuner

- Utgjøre en betydelig del av kommunenes inntekter (høy skatteandel)

- Lite konjunkturfølsomt (stabilt)

- Lav mobilitet

- Høy synlighet

2.1. Fordeling mellom kommuner

Geografiske forskjeller i størrelsen på skattegrunnlaget per innbygger betyr forskjeller i hvor mye inntekt kommunene får ut av skatten og derved ulike muligheter til å finansiere tjenestetilbudet. Den geografiske variasjonen er ulik for ulike typer skatter. Store forskjeller øker behovet for omfattende skatteutjevning mellom kommunene og større avhengighet av statlige overføringer. Progressive skatter som er sterkt omfordelende vil ha en tendens til å variere mye mellom kommuner, og bør være statlige. Gitt at norske kommuner har ansvar for viktige nasjonale velferdstjenester hvor det er ønskelig med et nokså likt tjenestetilbud mellom kommuner, er jevn fordeling et sentralt vurderingskriterium.

2.2. Skatteandel

Lokale skatter bør gi et proveny som er tilstrekkelig til at de kan utgjøre en betydelig del av kommunenes inntekter. Det er med andre ord ønskelig med en høy skatteandel. Internasjonalt er det søkelys på lokale skatters insentiveffekter for kommunenes ressursbruk. Ett viktig aspekt er vertikal fiskal ubalanse – det vil si ubalanse mellom lokale skatteinntekter og utgifter. Stor ubalanse oppstår når staten tilfører kommunene overføringer for å fylle gapet mellom lokale skatteinntekter og utgifter. Rodden mfl. (2003) gir oversikt over argumentene knyttet til slik overføringsavhengighet og har med landstudier inkludert Norge (Rattsø, 2003). I teorien antas det at høy overføringsavhengighet kan svekke ivaretagelse av budsjettbalansen lokalt og rette politisk oppmerksomhet mot relasjonen til staten mer enn til innbyggerne. Det kan svekke insentivene for effektiv ressursbruk og insentivene for kommunal politikk som styrker skattegrunnlag og næringsutvikling.

Borge og Marcinko (2020) studerer sammenhengen mellom andelen av kommunenes inntekter fra skatt og effektivitet i tjenesteproduksjonen basert på norske data. Effektiviteten er målt med en indeks basert på produksjon i de viktigste tjenestesektorene – barnehager, barnevern, helsetilbud, eldreomsorg, utdanning og kultur, samt sosialhjelp (mottakere og nivå) relativt til utgifter. For å finne den kausale effekten av høy skatteandel benytter analysen endring i skatteandelen på nasjonalt nivå som et Bartik-instrument. Det vises en klar positiv sammenheng mellom høyere skatteandel og effektiviteten i kommunene. En tilsvarende sveitsisk studie (Barankay og Lockwood, 2007) finner samme resultat i utdanningssektoren.

Denne gjennomgangen viser at lokal beskatning kan ha gunstige effekter på kommunal ressursbruk, spesielt synes omfanget av den samlede skattefinansiering å bidra til økt effektivitet i kommunal tjenesteproduksjon.

2.3. Stabilitet

Kommunale skatter skal gi langsiktig stabil finansiering av kommunale tjenester. Det er ønskelig å unngå skatter som varierer sterkt avhengig av konjunktursituasjon og arbeidsledighet. Ustabilitet vil øke behovet for ordninger som kan utjevne inntektene over tid.

Én måte å sikre stabilitet på er å justere de kommunale skattesatsene ned i perioder med sterk vekst i skattegrunnlaget og opp i perioder der veksten er svak. Staten har fulgt denne praksisen de siste 30–40 år, men skatteinntektene vil likevel være ustabile dersom Finansdepartementet bommer på anslaget på skattegrunnlaget i nasjonalbudsjettene. Liten treffsikkerhet i skatteanslagene kan ha sammenheng med at utviklingen i økonomien blir bedre eller dårligere enn det som legges til grunn i nasjonalbudsjettet. De senere årene har også utbytte vært en viktig kilde til ustabilitet i kommunenes skatteinntekter. En annen måte ordne inntektsstabilitet på er gjennom statlige overføringer. Staten kan redusere overføringene i perioder med sterk vekst i skattegrunnlaget og øke dem i perioder med svak vekst. Skatteadministrative hensyn gjør det vanskelig å endre de kommunale skattesatsene i løpet av budsjettåret, og det er enklere for staten å justere overføringene i situasjoner hvor Finansdepartementet bommer på skatteanslagene. Selv om det er mulig å oppnå inntektsstabilitet gjennom kommunale skattesatser eller statlige overføringer, vil det medføre økt kompleksitet i finansieringssystemet. For å begrense kompleksiteten bør skattegrunnlaget være lite konjunkturfølsomt.

2.4. Mobilitet mellom kommuner

Et mobilt skattegrunnlag betyr at det kan flyttes over kommunegrensene. Både individuell inntekt, bedriftsinntekt, formue og omsetning av varer og tjenester kan flyttes geografisk. Eiendom er stort sett bofast, i hvert fall på kort sikt. Mobile skattegrunnlag kan stimulere skattekonkurranse hvor kommuner søker å påvirke skattegrunnlaget ved å sette ned skattesatsen. I litteraturen omtales dette som «race to the bottom» (se f.eks. Zodrow og Mieszkowski, 1986).

Public choice-skolen utviklet forståelsen av hvordan det politiske system fungerer og påvirker vurderingen av offentlige oppgaver og finansiering. Ett sentralt bidrag er Brennan og Buchanan (1980) som drøfter konsekvenser for beskatning dersom politikere bruker skatter for å maksimere inntekt. Da kan skattekonkurranse være fordelaktig ved å bidra til å redusere et skattenivå som allerede er for høyt.

I vurderingen av kommunale skatter antar vi at det er ønskelig å begrense skattekonkurransen. Hovedargumentet er at det vil være mer treffsikkert å styrke den lokale velgerkontrollen med andre virkemidler enn skattefinansieringen. Aktuelle virkemidler vil være å ha mest mulig åpne og transparente beslutningsprosesser i kommunene.

2.5. Synlighet

En annen lærdom fra Public choice-skolen er at kommunene bør ha synlige skatter hvor innbyggerne tydelig ser sitt skattebidrag til kommunen. Begrunnelsen er at synlighet kan bidra til at velgerne kontrollerer de politiske beslutningsprosesser og at insentiveffekter for politiske aktører kan påvirke valg av skatter. Betydningen av synlighet av skatter har vært undersøkt av Bordignon mfl. (2017) med bruk av data fra Italia. De utnytter en reform som åpner for at kommunene kan ta inn en andel av en nasjonal skatt, en ny skattekilde med lav synlighet. Analysen viser at ordførere som står overfor gjenvalg i større grad utnytter den lite synlige skatten.

Cabral og Hoxby (2012) analyser hvordan synlighet påvirker nivået på eiendomsskatten i USA. De skiller mellom personer som betaler eiendomsskatt direkte til myndighetene og personer som betaler eiendomsskatt som en del av nedbetalingen av boliglånet. I det siste tilfellet er det långiver som betaler eiendomsskatten til myndighetene. Cabral og Hoxby argumenterer for at eiendomsskatten er mer synlige jo høyere andelen som betaler direkte til myndighetene er. De finner empirisk støtte for at høyere synlighet bidrar til lavere eiendomsskatt.

På den andre siden kan det argumenteres for at et komplisert skattesystem bidrar til at konsumentene reagerer mindre på skatteøkninger og at det tilhørende effektivitetstapet blir mindre, se f.eks. Leicester mfl. (2012, kap. 4). Vi er enig i dette argumentet, men det vil være en utfordring at et komplisert skattesystem på sikt kan svekke velgernes tilslutning til systemet. I tillegg kan inntektsmaksimerende politikere, fordi effektivitetstapet er mindre, bli fristet til å vedta et høyere skattenivå enn det velgerne ønsker.

Hovedpoenget med å ha synlige skatter er at innbyggerne tydelig skal se sitt skattebidrag til kommunen. Synlige skatter kan derfor bidra til et skattenivå i tråd med velgernes preferanser. Vi erkjenner argumentet om at et komplisert skattesystem isolert sett kan gi lavere effektivitetstap, men er bekymret for at skattenivået kan bli for høyt.

3. Dagens kommunale skattefinansiering

Tabell 1 gir en oversikt over kommunenes skatteinntekter i 2019 og er hentet fra kommuneregnskapene. Det framgår at kommunenes samlede skatteinntekter var 187 milliarder kroner. Dette utgjorde nærmere 40 prosent av kommunenes samlede inntekter på om lag 480 milliarder kroner. Andre viktige inntektskilder for kommunene er rammeoverføringer gjennom inntektssystemet, øremerkede overføringer og brukerbetaling.

Den største skatten i 2019 var inntekts- og formuesskatt fra personlige skattytere, som utgjorde 90 prosent av skatteinntektene. Kommuneregnskapene skiller ikke mellom inntekts- og formuesskatt, og vi må basere oss selvangivelsesstatistikk over utliknet skatt for å for å få et anslag på fordelingen mellom de to skattene.4 Som en forenkling benytter vi fordelingen mellom de to skattene i selvangivelsesstatistikken for 2019. Vi kan da anslå at inntekts- og formuesskatten til kommunene utgjorde hhv. 155,1 og 13,6 milliarder kroner. Inntektsskatten er altså den klart viktigste skatten for kommunene.

Tabell 1: Sammensetningen av kommunenes skatteinntekter, 2019.

| Mrd. kr. | Prosent | |

|---|---|---|

| Inntekts- og formuesskatt | 168,7 | 90,1 |

| Naturressursskatt | 1,4 | 0,7 |

| Eiendomsskatt | 14,7 | 7,9 |

| Konsesjonskraft | 2,0 | 1,1 |

| Havbruksinntekter | 0,4 | 0,2 |

| Sum | 187,2 | 100,0 |

Inntekts- og formuesskatt fra personer er en del av et nasjonalt skattesystem der skattegrunnlaget defineres av statlige myndigheter. Skattegrunnlagene er henholdsvis alminnelig inntekt og netto formue. Alminnelig inntekt er inntekt etter fradrag og netto formue er fratrukket gjeld. Inntektsskatten deles mellom kommune, fylkeskommune og stat, mens formuesskatten deles mellom kommune og stat. Statens inntekter fra skatt på alminnelig inntekt utgjorde i 2019 nærmere 110 milliarder kroner og statlig formuesskatt utgjorde i underkant av 3 milliarder kroner.5

Stortinget vedtar i forbindelse med de årlige budsjettbehandlingene maksimalskattesatser i inntekts- og formuesskatten for kommunene. Selv om kommunene formelt har anledning til å vedta lavere inntekts- og formuesskattesatser, benyttet samtlige kommuner maksimalskattesatsene i perioden 1979–2020. Fra henholdsvis 2021 og 2023 har Bø i Vesterålen og Sande i Møre og Romsdal valgt en lavere formuesskattesats enn maksimum. Formålet er å trekke til seg velstående innbyggere med høy formue og inntekt, som igjen forventes å stimulere til lokale investeringer og verdiskaping.

Kommunenes inntekter fra eiendomsskatt utgjorde nærmere 15 milliarder kroner i 2019, og inntektene var nokså jevnt fordelt mellom bolig- og fritidseiendom og næringseiendom. Eiendomsskatten er en ren kommunal skatt som ikke deles med andre forvaltningsnivåer. Eventuell boliggjeld kommer ikke til fradrag ved beregning av eiendomsskatt. Eiendomsskatt omfatter all eiendom i kommunen, dvs. boliger, fritidsboliger og næringseiendom. I motsetning til inntekts- og formuesskatten, har kommunene stor frihet i beskatningen av eiendom. De kan blant annet bestemme hvilke typer eiendom som skal beskattes (boliger, fritidsboliger og ulike typer næringseiendom), skattesats, eventuelt fritak for nye boliger, om det skal være bunnfradrag eller ikke for boliger og fritidsboliger, og eventuell størrelse på bunnfradraget. I tillegg kan kommunene velge egen taksering eller følge Skatteetatens modell for verdsetting av boliger. Kommunene kan videre velge eiendomsskattesats innenfor et intervall. Hvis kommunen innfører eiendomsskatt, er minimumssatsen 1 promille. Høyeste tillatte sats er 4 promille for bolig og fritidsbolig og 7 promille for næringseiendom.

Naturressursskatten er en skatt på gjennomsnittlig kraftproduksjon de siste sju år. Skatten deles mellom kommunen kraftverket ligger i og fylkeskommunen. Skattesatsen for kommunene er 1,1 øre per kWh. Eiere av større vannkraftverk må avstå konsesjonskraft til utbyggingskommunen. Verdien av konsesjonskraften bestemmes av differansen mellom kraftpris og avtalt konsesjonskraftpris. Kommunene kan selv velge om konsesjonskraften skal selges med profittformål, eller om den skal holdes utenom kommunebudsjettet og komme innbyggerne til gode i form av lavere strømpris. Havbruksinntekter er utbetalinger fra havbruksfondet. Inntektene til havbruksfondet består av salgs- og auksjonsinntekter fra økt kapasitet og nye tillatelser. En del av inntektene fra fondet tilfaller staten. Regelverket, herunder fordelingen mellom kommune, fylkeskommune og stat, og de samlede utbetalingene har variert mye fra år til år. Naturressursinntektene (naturressursskatt, konsesjonskraft og havbruksinntekter) utgjorde til sammen to prosent av skatteinntektene. Det er Stortinget som vedtar regelverket for naturressursinntektene.

Ett hovedtema for denne artikkelen er fordeling av skatter mellom forvaltningsnivåer. For inntekts- og formuesskatten, som allerede i dag deles mellom stat og kommune, antar vi i analysen at endringer i fordelingen mellom de to skattene på kommunalt nivå ordnes ved en tilsvarende endring i motsatt retning på statlig nivå. Endringer i fordelingen av inntekts- og formuesskatt mellom stat og kommune får derfor ingen konsekvenser for skattyterne. Videre ser vi for oss at naturressursinntektene kan samordnes med statlig grunnrenteskatt på kraftforetak og oppdrettsnæring, slik at den samlede skattebelastningen for bedriftene ikke endres. I dag er det ingen statlig eiendomsskatt, så eventuelle endringer i den kommunale eiendomsskatten vil måtte få konsekvenser for skattyterne.

Inntekts- og formuesskatt og naturressursskatt, også omtalt som ordinære skatteinntekter, inngår i skatteutjevningen i inntektssystemet, mens eiendomsskatt, konsesjonskraft og havbruksinntekter ikke utjevnes. Skatteutjevningen består av to deler: (i) en symmetrisk del med kompensasjon eller trekk på 60 prosent av differansen mellom gjennomsnittlig skatteinntekt per innbygger i landet og kommunens egen skatteinntekt per innbygger og (ii) tilleggskompensasjon (35 prosent kompensasjonsgrad) for kommuner med skatteinntekter under 90 prosent av landsgjennomsnittet. Referansenivåene i den symmetriske delen og tilleggskompensasjonen er henholdsvis 100 og 90 prosent av landsgjennomsnittet. Den symmetriske delen er selvfinansierende, mens tilleggskompensasjonen finansieres av kommunene med et likt beløp per innbygger.

4. Vurdering av skatt på inntekt, formue og boligeiendom

I de følgende fordelings- og stabilitetsanalysene benyttes data fra Skatteetaten.6 For inntekts- og formuesskatt benytter vi data for perioden 2010–2019, mens for boligverdier har vi kun tilgang på data for perioden 2010–2018. Dataene er på kommunenivå og er basert på skatteoppgjøret (selvangivelser). Inntektsskattegrunnlaget er alminnelig inntekt, mens for formue benytter vi kommunenes skatteinntekter. Hovedbegrunnelsen for å benytte formuesskatteinntekter i stedet for netto formue er at bunnfradraget er høyt. Dette bidrar til at mange skattytere har positiv netto formue uten at de betaler formuesskatt.

Data for boligverdier er bearbeidet av SSB (Brovold og Abrahamsen, 2022) slik at boligene knyttes til kommunen de ligger i, ikke til skatteyters bostedskommune. Dette er viktig fordi eiendomsskatt betales til den kommunen hvor eiendommen er lokalisert. Boligverdier omfatter primær- og sekundærboliger, men ikke fritidsboliger, våningshus og næringseiendom. Som et alternativ kunne vi benyttet kommunenes egne takster, men det ville ikke gitt informasjon om skattegrunnlaget for kommuner som ikke har eiendomsskatt. Selv om boligverdier ikke fanger opp hele eiendomsskattegrunnlaget i kommunene, er det etter vår vurdering det beste vi kan få ut av tilgjengelige data.

4.1. Fordeling mellom kommuner

For å bidra til et likeverdig tjenestetilbud bør skattegrunnlaget være jevnt fordelt mellom kommunene. Vi måler ulikhet i skattegrunnlaget ved Gini-koeffisienten.7 Gini-koeffisienten varierer mellom 0 og 1. Desto nærmere Gini-koeffisienten er 1, desto mer ulikhet er det i skattegrunnlaget mellom kommunene. Motsatt vil en indikator nær 0 indikere en jevnere fordeling av skattegrunnlaget. I tillegg beregner vi en Gini-koeffisient som er vektet etter kommunenes innbyggertall, slik at folkerike kommuner får en høyere innflytelse enn kommuner med lavt innbyggertall. Styrken til Gini-koeffisienten sammenliknet med flere andre mål på ulikhet er at den fanger opp hele fordelingen.

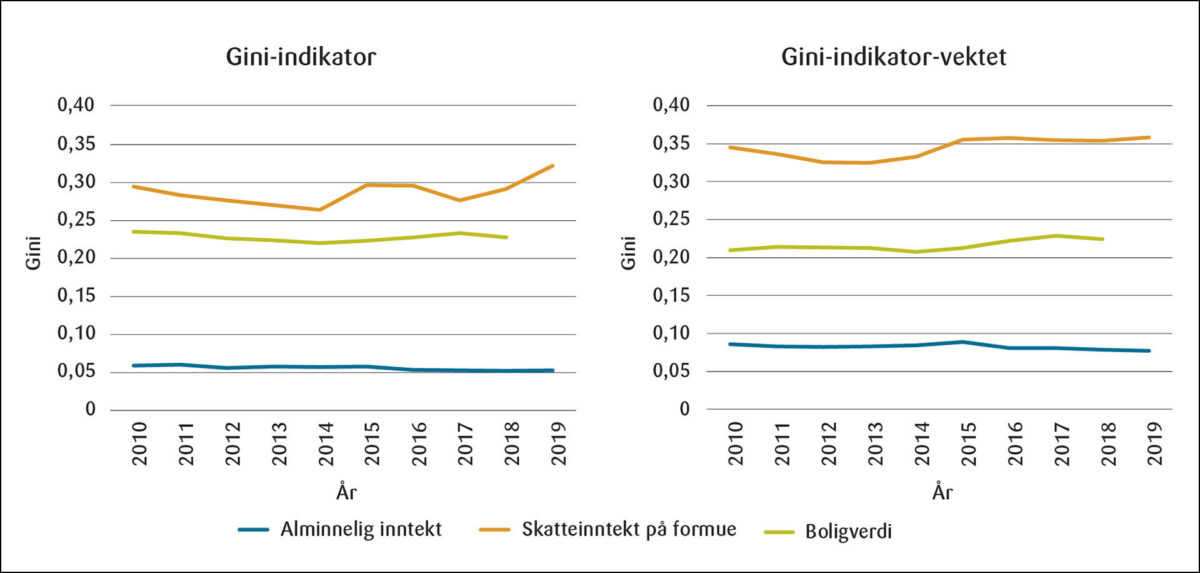

Figur 1 viser Gini-koeffisienter for inntekt, formue og boligverdier. Det framgår at Gini-koeffisienten er klart lavere for alminnelig inntekt enn for formue og boligverdier. Dette gjelder både for den uveide og veide Gini-koeffisienten. I gjennomsnitt er Gini-koeffisienten (uveid) for alminnelig inntekt 0,056, mens den for formue og boligverdi er henholdsvis 0,287 og 0,228. De veide Gini-koeffisientene gir samme rangering av skattegrunnlagene som de uveide.

Målt ved Gini-koeffisienten er ulikheten i alminnelig inntekt blitt noe redusert over tid, mens ulikheten i boligverdier har økt fra 2014. Det siste skyldes at prisveksten på boliger har vært høyest i områder som i utgangspunktet hadde et høyt prisnivå (Brovold og Abrahamsen, 2022). Ulikheten i formuesskatten viser størst variasjon over tid, noe som trolig har sammenheng med endringer i bunnfradrag og verdsettingsrabatter. Verdsettingsrabatter er at enkelte formuesobjekter (f.eks. primærbolig og arbeidende kapital) verdsettes lavere enn markedsverdi.

Kilde: Egne beregninger basert på data fra SSB.

Vi kan konkludere med at alminnelig inntekt er jevnere fordelt mellom kommuner enn formue og boligverdier. Men er forskjellene i ulikhet store eller små? For å kunne si noe om dette må vi gå nærmere inn på tolkningen av Gini-koeffisienten. Gini-koeffisienten kan tolkes som forholdet mellom gjennomsnittlig forskjell i skattegrunnlag og gjennomsnittlig skattegrunnlag i alle kommuner delt på 2 (Aaberge mfl., 2021). For alminnelig inntekt beregnes Gini-koeffisienten (uveid) til 0,056, mens gjennomsnittlig alminnelig inntekt var litt over 291 000 kroner. Det betyr at gjennomsnittlig forskjell i alminnelig inntekt er om lag 32 600 kroner, noe som utgjør 11 prosent av gjennomsnittlig alminnelig inntekt. Tilsvarende tall for formue er 57 prosent og for boligverdi 46 prosent. Dette viser at ulikhetene er store for formue og boligverdi, men relativt lav for alminnelig inntekt.

Våre funn er i tråd med Aronsson og Wickström (2021) som analyser fordelingen for ulike potensielle skattegrunnlag i svenske kommuner. De finner at Gini-koeffisienten for inntekt fra personer er 0,050, altså i samme størrelsesorden som vi beregner. Videre finner de at boligverdier er mer ujevnt fordelt enn inntekt og deres beregninger viser større ulikhet i boligverdier enn våre analyser.

Som en oppsummering av fordelingsanalysene kan vi konkludere med at alminnelig inntekt er det skattegrunnlaget som er jevnest fordelt mellom kommuner og skårer best på kriteriet jevn fordeling. Boligverdier og formue er langt mer ujevnt fordelt og skårer derfor svakt.

4.2. Stabilitet

Skattegrunnlag som er lite konjunkturfølsomme vil for gitte skattesatser gi jevn vekst skatteinntektene, og dermed støtte opp under målsettingen om at kommunale skatter skal bidra til stabil finansiering av kommunale tjenester over tid. For å undersøke konjunkturfølsomheten i skattegrunnlagene har vi undersøkt om veksten i skattegrunnlaget varierer mye eller lite mellom kommuner.

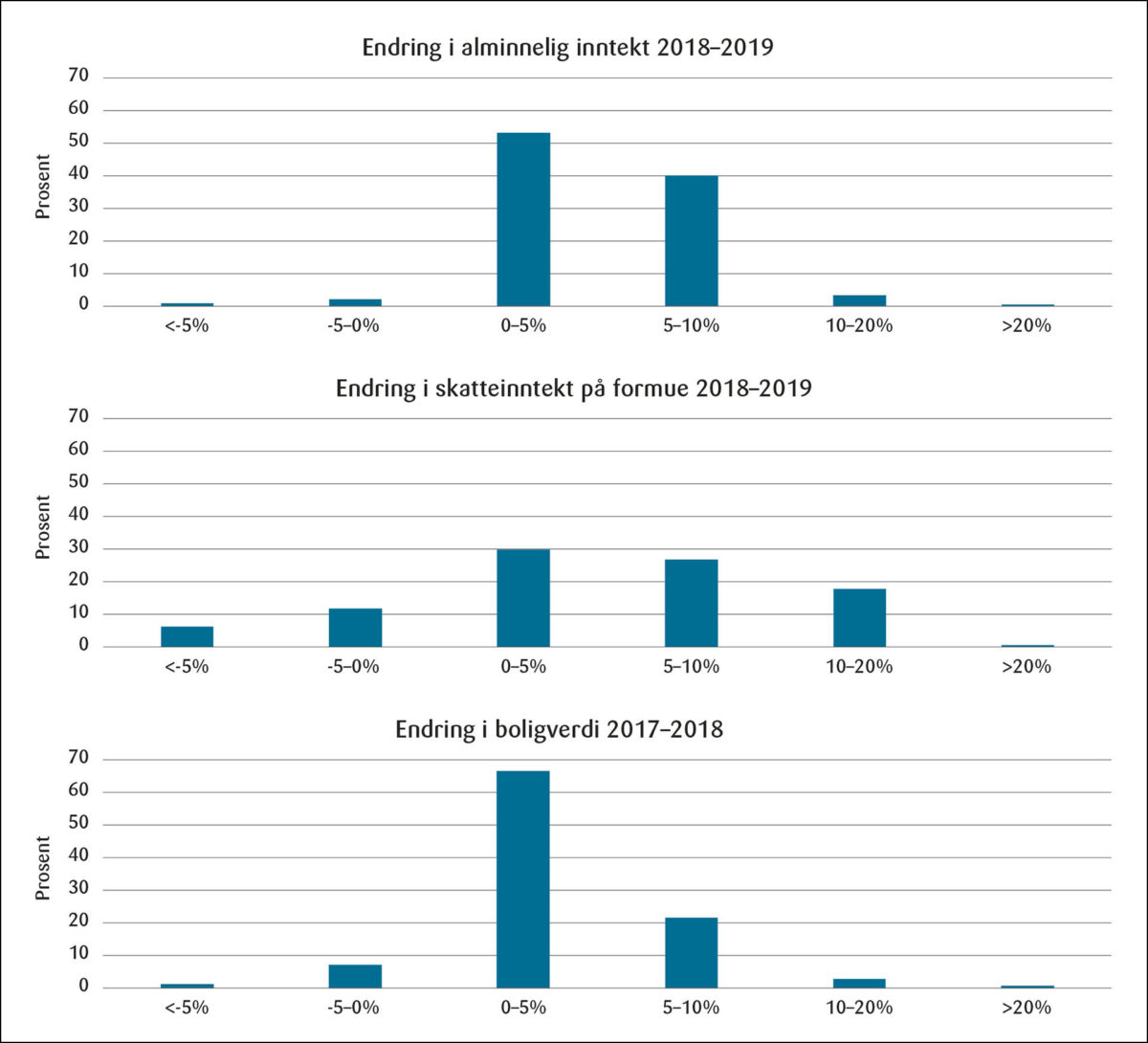

Kilde: Egne beregninger basert på data fra SSB.

Figur 2 viser veksten fra 2018–2019 for inntekt og formue og fra 2017–2018 for boligverdier. Spredningen illustreres med histogrammer, og en høy andel kommuner med midlere årlig vekst betyr at mange kommuner har relativt lik utvikling i skattegrunnlaget. Skattegrunnlaget vil da være relativt lite konjunkturfølsomt. Omvendt, dersom histogrammene viser at mange kommuner har høy eller lav årlig vekst, betyr det større variasjon i utviklingen i skattegrunnlaget mellom kommuner. Skattegrunnlaget vil da være mer konjunkturfølsomt.

Det framgår at boligverdier er det minst konjunkturfølsomme skattegrunnlaget og at formue er mest konjunkturfølsom. Sammenliknet med inntekt og boligverdi, har formue en lavere topp og tykkere haler i begge ender av fordelingen. Alminnelig inntekt har en konjunkturfølsomhet mellom boligverdier og formue, men ligger nærmest boligverdier med hensyn til konjunkturfølsomhet.

Boligverdi skårer best på kriteriet stabilitet, tett fulgt av inntektsskatten. Formue varierer mye over tid og vurderes som svakest på stabilitet.

4.3. Mobilitet mellom kommuner

Sammenliknet med en nasjon er kommunene kjennetegnet ved høyere grad av mobilitet mellom enhetene og sterk konkurranse om arbeidsplasser og skattytere. Inntektsskatt, formuesskatt og eiendomsskatt på bolig betales av personlige skattytere. Mobiliteten til skattegrunnlaget vil da avhenge av i hvilken grad innbyggernes flytteinsentiver påvirkes av endringer i skattene på inntekt, formue og eiendom. Derfor illustrerer vi i Tabell 2 konsekvensene av å redusere skattesatsene med 1 prosentpoeng på alminnelig inntekt, 0,5 prosentpoeng på formue og 0,4 prosentpoeng på eiendom. Formuesskattereduksjonen tilsvarer skattereduksjonen i Bø kommune fra 2020 til 2021, mens reduksjonen i eiendomsskatten er en reduksjon fra maksimal eiendomsskatt til en avvikling av eiendomsskatten.

Virkningene er beregnet for tre ulike grupper. Den første gruppen består av personer med gjennomsnittlig alminnelig inntekt (om lag 380 000 kroner), gjennomsnittlig netto formue (485 000 kroner) og gjennomsnittlig markedsverdi på primærbolig (2,7 millioner kroner). 8Den andre gruppen er mer velstående personer, som skjønnsmessig antas å ha alminnelig inntekt på 1 million kroner, netto formue på 5 millioner kroner og verdi på primærbolig på 5 millioner kroner. Den tredje gruppen er de 13 innflyttere til Bø kommune som, ifølge Dagens Næringsliv, i gjennomsnitt hadde alminnelig inntekt på om lag 4,4 millioner kroner og netto formue på vel 210 millioner kroner. Det antas skjønnsmessig at innflytterne til Bø har boligformue på 15 millioner kroner. Beregningene antar at kommunene benytter Skatteetatens boligverdier som grunnlag for eiendomsskatten, og tar hensyn til at taksten må tilsvare 70 prosent av boligverdien.

Tabell 2: Gevinst av lavere inntektsskatt, formuesskatt og eiendomsskatt, kroner per skattyter.

| Inntekt (1 prosentpoeng) | Formue (0,5 prosentpoeng) | Eiendom (0,4 prosentpoeng) | |

|---|---|---|---|

| Gjennomsnitt | 3 800 | 0 | 7 560 |

| Velstående | 10 000 | 17 500 | 14 000 |

| Innflyttere til Bø | 44 000 | 1 050 000 | 42 000 |

For gjennomsnittsinnbyggeren vil en avvikling av eiendomsskatten bidra til størst skattereduksjon. Netto formue ligger under bunnfradraget på 1,5 millioner kroner og følgelig vil ikke gjennomsnittsinnbyggeren påvirkes av lavere formuesskatt. Velstående innbyggere påvirkes naturlig nok mer enn gjennomsnittsinnbyggeren for alle tre skattereduksjoner.

De 13 innflytterne til Bø vil på grunn av lavere formuesskatt få en gevinst på vel 1 million kroner i gjennomsnitt. Gevinsten ved lavere inntekts- og eiendomsskatt er marginal i forhold, henholdsvis 44 000 og 42 000 kroner. Resultatet av beregningene reflekterer at formue er skjevere fordelt enn inntekt og eiendom. Lavere formuesskattesatser kan derfor bidra til å øke flytteinsentivene for personer med store formuer. Formue vil med andre ord være er et mobilt skattegrunnlag. Ved å melde flytting til en kommune med lav formuesskattesats kan skatteregningen reduseres betydelig for personer med store formuer.

En mulig innvending kan være at andre personer har høy inntekt og lav formue, og at personer med høy inntekt vil reagere sterkere på endringer i inntektsskatten. I prinsippet er dette en gyldig innvending, men fordi store formuer ofte er bygd opp gjennom høyere inntekter i tidligere år eller arvet, er den mindre relevant empirisk. Det er neppe tilfeldig at Bø og Sande har valgt å redusere formuesskattesatsen, men fortsatt benytter maksimalskattesatsen på inntekt.

Eksempelberegningene i Tabell 2 viser at flytteinsentivene for personer med store formuer påvirkes mye av formuesskattesatsen. På den andre siden er bare 85 prosent av skattyterne som betaler formuesskatt. Vi vurderer likevel formue som mer mobil enn inntekt og eiendom. Videre vurderer vi eiendomsskatten som mindre mobil enn inntektsskatten, i hvert fall på kort sikt.

4.4. Skatteandel

Skatt på alminnelig inntekt utgjorde 33 prosent av kommunenes inntekter i 2019. Dersom vi legger til statens inntekt fra skatt på alminnelig inntekt, får vi et bedre bilde av hvilket potensial inntektsskatten har som finansieringskilde for kommunene. Vi finner da at inntektsskatten har potensial til å utgjøre om lag 55 prosent av kommunenes inntekter, noe som er en betydelig andel. Gitt at dette er en høyere skatteandel enn i dagens system, må det eventuelt kombineres med lavere statlige overføringer for å være provenynøytralt.

Utliknet formuesskatt til kommunene utgjorde mindre enn 3 prosent av kommunenes inntekter i 2019. Selv om vi legger til statens inntekter fra formuesskatt på litt under 3 milliarder kroner, vil formuesskatten bare kunne utgjøre om lag 3,5 prosent av kommunenes inntekter.

Eiendomsskatteinntektene utgjør vel 3 prosent av kommunenes inntekter og om lag ½ prosent av BNP for Fastlands-Norge. I andre land utgjør eiendomsskatten opp mot 3 prosent av BNP. Med samme størrelsesorden i Norge, vil eiendomsskatten kunne utgjøre opp mot 18 prosent av kommunenes inntekter.

Inntektsskatt til stat og kommune generer et betydelig proveny og vi vurderer derfor inntektsskatten som best egnet til å sikre en høy skatteandel. Formuesskatt og eiendomsskatt gir kommunene omtrent like store inntekter i dag, men siden eiendomsskatten er lavere enn i Norge enn i andre land, vurderer vi eiendomsskatten som bedre enn formuesskatten på dette kriteriet.

4.5. Synlighet

For at kommunene skal fatte gode beslutninger om skattenivå er det ønskelig at skattene er mest mulig synlige for innbyggerne. Eiendomsskatten betales til kommunen på egen faktura og er en svært synlig skatt for skattyterne. Eiendomsskatten innbetales som regel sammen med avgifter på vann, avløp og renovasjon (VAR-avgifter). Det går imidlertid klart fram hva som er eiendomsskatt og hva som er VAR-avgifter. Eiendomsskatten skrives ut og forfaller til betaling samme år som skatten gjelder for. En skattyter som eier eiendom i flere kommuner vil motta faktura fra hver enkelt kommune, noe som gjør det enkelt å holde oversikt over hvilken kommune det betales skatt til.

Ved skatteoppgjøret, som for de fleste er om lag halvt år etter skatteåret, får skattyterne en oversikt over utliknet inntekts- og formuesskatt. Inntektsskatten er tilsynelatende fordelt mellom stat og kommune, men beløpet som oppgis for kommune er for kommune og fylkeskommune samlet. Inntektsskatten ville vært mer synlig dersom den var fordelt mellom kommune og fylkeskommune. For formuesskatten er utliknet skatt fordelt mellom stat, bostedskommune og kommuner hvor skattyteren eier fast eiendom (for eksempel hytte). Den teknologiske utviklingen kan ha bidratt til å gjøre inntekts- og formuesskattene mindre synlige ved at mange godtar den forhåndsutfylte selvangivelsen og ikke studerer skatteoppgjøret i detalj.

Vi vurderer at eiendomsskatten skårer best på kriteriet synlighet. Skatt på inntekt og formue skårer også godt, men det trekker ned at skatteoppgjøret kommer i ettertid og at inntektsskatten ikke fordeles mellom kommune og fylkeskommune.

4.6. Oppsummering

Tabell 3 oppsummerer hvordan skatt på inntekt, formue og boligeiendom vurderes opp mot kriterier for gode lokale skatter. Vi benytter en tredelt skala – god, middels og mindre god. Bortsett fra at eiendomsskatt på boligeiendom er ujevnt fordelt mellom kommuner, vurderes den som god på stabilitet, mobilitet og synlighet. Dette tilsier at eiendomsskatt på bolig bør videreføres som kommunal skatt. Fordi den har et begrenset inntektspotensial, må den imidlertid suppleres med skatt på alminnelig inntekt for å gi finansieringen av kommunene tilstrekkelig lokal forankring og unngå for stor avhengighet av statlige overføringer.

Formuesskatten vurderes som dårligere enn inntektsskatten på alle kriterier bortsett fra synlighet, hvor begge vurderes som middels. Formue er skjevt fordelt mellom kommuner, ustabil over tid og har et begrenset inntektspotensial. Videre er formue et svært mobilt skattegrunnlag fordi personer med store formuer kan oppnå betydelig gevinst ved å flytte til en kommune med lav formuesskattesats. Det er følgelig gode faglige argumenter for å ta formuesskatten ut av det kommunale skattegrunnlaget og la formuesskatten bli en ren statlig skatt. Omleggingen kan gjøres provenynøytral for kommunene ved å øke maksimalskattesatsen på inntekt. Omfordelingsvirkninger er likevel ikke til å unngå. Dersom formuesskatten erstattes med økt inntektsskatt, vil kommuner rundt Oslo (Oslo, Bærum og Asker) og Stavanger (Stavanger og Sola), samt oppdrettskommuner (for eksempel Frøya, Austevoll og Flatanger) få en netto inntektsreduksjon. Imidlertid vil et flertall av kommunene som får inntektsreduksjon fortsatt ha skatteinntekter (fra alminnelig inntekt) over landsgjennomsnittet.

Tabell 3: Oppsummering av vurderingskriterier for skatt på inntekt, formue og boligeiendom.

| Fordeling | Stabilitet | Mobilitet | Skatteandel | Synlighet | |

|---|---|---|---|---|---|

| Inntekt | God | God | Middels | God | Middels |

| Formue | Mindre god | Middels | Mindre god | Mindre god | Middels |

| Boligeiendom | Mindre god | God | God | Middels | God |

Når det gjelder formuesskatten, deler inntektssystemutvalget (NOU 2022: 10, kap. 8.1.3) de vurderinger som er framført her, men i stedet for å avvikle formueskatten som kommunal skatt, foreslår de å halvere den. Mer presist foreslår utvalget å redusere maksimalskattesatsen fra 0,7 til 0,35 prosent, og å øke andelen som tilfaller staten tilsvarende. I tillegg foreslår utvalget å øke kommunenes skattøre på alminnelig inntekt slik at omleggingen blir provenynøytral for kommunene samlet.9 Den viktigste begrunnelsen for utvalgets forslag om å beholde noe kommunal formuesskatt var at man da ville man oppnå sterkere lokal forankring siden ikke alle skattytere betaler inntektsskatt.

I Hurdals-plattformen til Arbeiderpartiet og Senterpartiet framgår det at de vil gjøre formuesskatten mer rettferdig ved at personer med høye formuer betaler mer i skatt. De to partiene har, med støtte fra Sosialistisk Venstreparti, gjort flere endringer i formuesskatten.

Etter regjeringsskiftet i 2021 har Stortinget blant annet vedtatt å øke bunnfradraget, redusere verdsettingsrabatten for primærbolig med boligverdi over 10 millioner kroner fra 75 til 30 prosent,10 innføre et ekstra trinn for formuer over 20 millioner kroner og heve skattesatsene i den statlige delen av formuesskatten. Økningen i bunnfradrag og redusert verdsettingsrabatt for primærboliger med høy verdsetting påvirker den kommunale delen av formuesskatten. Endringene bidrar at den kommunale delen blir mer progressiv, noe som styrker argumentene for å ta formue ut av det kommunale skattegrunnlaget.

Inntektssystemutvalget foreslår videre at kommunene ikke lenger skal ha anledning til å vedta lavere inntekts- og formuesskattesatser enn maksimalskattesatsene. Dette vil isolert sett bidra til å redusere mobiliteten i inntekts- og formuesskattegrunnlagene. Undervurdering av utbytte har de siste årene vært en viktig kilde til ustabilitet i skatteinntektene. For å gjøre skattegrunnlaget mer stabilt ønsker utvalget en vurdering av om utbytte kan tas ut av det kommunale skattegrunnlaget.

5. Eiendomsskatt på næringseiendom og naturressursinntekter

I foregående del vurderte vi egenskaper ved kommunenes inntekts- og formuesskatt og eiendomsskatt på bolig, men kommunene har også andre inntekter som kan disponeres fritt. Dette gjelder naturressursskatt fra kraftforetak, konsesjonskraftinntekter, havbruksinntekter og eiendomsskatt fra næringseiendom. Dataene er på kommunenivå og følger samme inndeling som i Tabell 1.

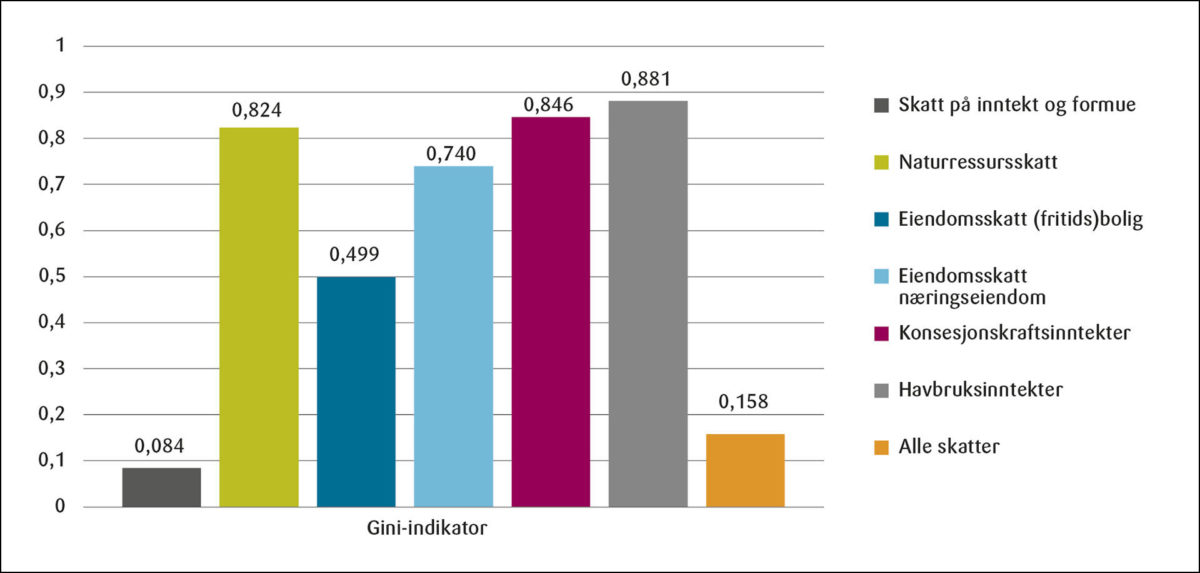

Figur 3 viser Gini-koeffisienter for (i) skatt på inntekt og formue, (ii) naturressursskatt, (iii) eiendomsskatt på bolig og fritidsbolig, (iv) eiendomsskatt på næringseiendom, (v) konsesjonskraftinntekter, (vi) havbruksinntekter og (vii) summen av (i)-(vi). I motsetning til i del 4 hvor vi analyserte forskjeller i skattegrunnlag, ser vi her på forskjeller i skatteinntekter. Dette har størst betydning for eiendomsskatten hvor det er betydelig variasjon i hvilken grad kommunene utnytter inntektspotensialet, og det har størst betydning for eiendomsskatten på bolig- og fritidseiendommer. Videre vil konsesjonskraftinntekter være undervurderte i den grad kraften benyttes i kommunens egen virksomhet eller selges til subsidierte priser. For de øvrige skattekomponentene har det liten eller ingen betydning om vi ser på skattegrunnlag eller skatteinntekter.

Kilder: Egne beregninger basert på data fra SSB, NVE og KDD.

Det framgår av Figur 3 at skatt på inntekt og formue er den jevnest fordelte skattekomponenten med en Gini-koeffisient på 0,084. Som vist i del 4, er imidlertid alminnelig inntekt langt jevnere fordelt enn formue. Naturressursinntektene er ekstremt ujevnt fordelt. For naturressursskatt og konsesjonskraft gjenspeiler dette at kommunene har ulike forutsetninger for vannkraftproduksjon. Videre er det kommuner langs kysten som mottar utbetalinger fra havbruksfondet. Gini-koeffisientene for naturressursskatt, konsesjonskraft- og havbruksinntekter er alle over 0,8. Eiendomsskatt på næringseiendom er også ekstremt ujevnt fordelt med en Gini-koeffisient på 0,74. Ekstremt høy ulikhet i eiendomsskatt på næringseiendom har sammenheng med at noen kommuner har store inntekter fra næringseiendom som vannkraftanlegg, vindparker og petroleumsanlegg. Gini-koeffisienten for eiendomsskatteinntekter fra bolig og fritidsboliger er nær 0,5. Den viktigste årsaken til at ulikheten i eiendomskatteinntekter er mer enn dobbelt så stor som ulikheten i boligverdier (skattegrunnlaget), er stor variasjon i kommunenes utnyttelse av eiendomsskatten.

Naturressursskatt, eiendomsskatt, konsesjonskraft- og havbruksinntekter utgjør bare 10 prosent av de samlede skattene. Likevel de til bidrar de til bortimot en fordobling av Gini-koeffisienten (fra 0,084 til 0,158), og er viktige kilder til forskjeller i skatteinntekter mellom kommuner. Vi nevnte tidligere at kommunenes havbruksinntekter varierer mye fra år til år. I 2019 utgjorde de 0,4 milliarder kroner, mens de i 2020 utgjorde 2 milliarder kroner. Dette vil isolert tilsi at ulikheten i samlede skatteinntekter var høyere i 2020 enn i 2019.

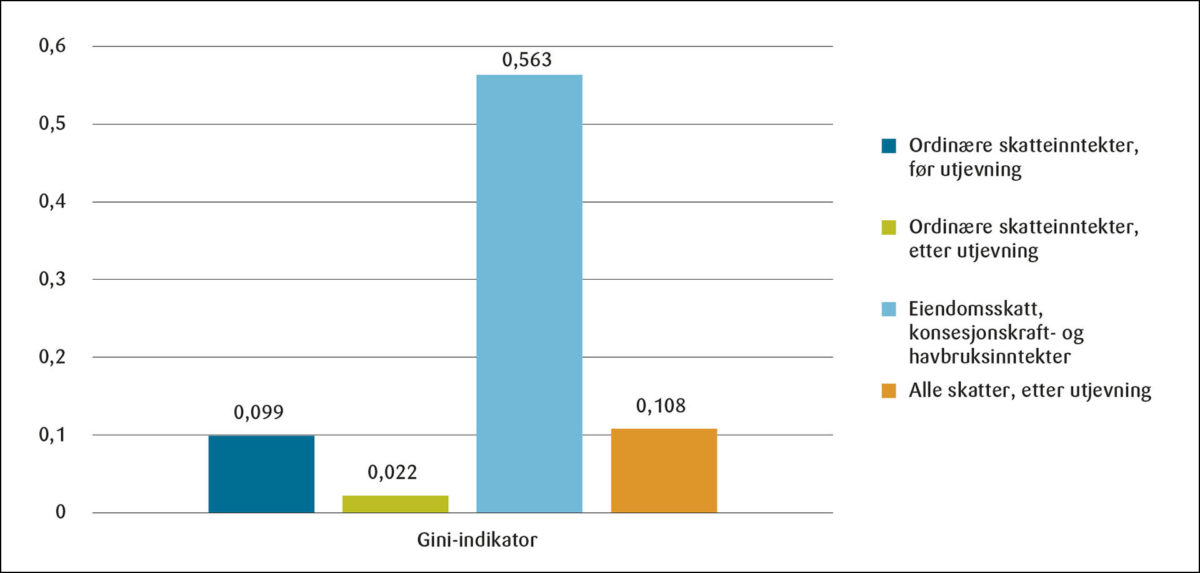

Merknad: Ordinære skatteinntekter er inntekter som omfattes av skatteutjevningen, dvs. skatt på inntekt og formue og naturressursskatt.

Kilder: Egne beregninger basert på data fra SSB, NVE og KDD.

I Figur 4 skiller vi mellom ordinære skatteinntekter som utjevnes (skatt på inntekt og formue og naturressursskatt) og skattekomponenter som ikke utjevnes (eiendomsskatt, konsesjonskraft- og havbruksinntekter). Det er stor variasjon i ulikhet mellom skattene som utjevnes. Naturressursskatten er ekstremt skjevfordelt (Gini lik 0,824) og det er stor ulikhet også i formuesskatten (Gini lik 0,287). Blant skattene som utjevnes er alminnelig inntekt klart jevnest fordelt med en Gini-koeffisient på bare 0,056.11 Samlet har skattene som utjevnes en Gini-koeffisient på 0,099, høyere enn for alminnelig inntekt alene. Når det tas hensyn til skatteutjevningen, reduseres Gini-koeffisienten fra 0,099 til 0,022. Skatteutjevningen bidra med andre ord til en vesentlig reduksjon i ulikheten.

Inntektene som ikke utjevnes er langt mer ujevnt fordelt enn de som utjevnes (Gini lik 0,563). At den samlede Gini-koeffisienten for skatter som ikke utjevnes er lavere enn for de enkelte komponentene skyldes at det er ulike kommunetyper som har høye inntekter fra skatter som ikke utjevnes. Ved å summere skatter som ikke utjevnes med ordinære skatteinntekter etter utjevning øker Gini-koeffisienten fra 0,022 til 0,108. Dette er nær en femdobling. Vi ender opp med omtrent samme ulikhet som i utgangspunktet siden ordinære skatteinntekter før utjevning har en Gini-koeffisient på 0,099. Store forskjeller i ordinære skatteinntekter er begrunnelsen for å ha en skatteutjevning. Det kan framstå som et paradoks at utjevningen av ordinære skatteinntekter og skatter som ikke utjevnes omtrent nøytraliserer hverandre når det gjelder ulikhet målt ved Gini-koeffisienten. Selv om Gini-koeffisientene er i samme størrelsesorden, vil den relative fordelingen av skatteinntekter mellom ulike kommunetyper endres. Kommuner i distriktene med høye inntekter fra kraft, havbruk eller større industrianlegg kommer bedre ut ved at ikke alle skatteinntekter utjevnes, mens større kommuner i mer sentrale områder og distriktskommuner som har lave eller ingen inntekter fra kraft, havbruk eller større industrianlegg kommer dårligere ut.

Siden Gini-indeksene kan være vanskelig å tolke har vi sett nærmere på de kommunene som kommer ut med høye eller lave inntekter for alle skatter etter utjevning (søylen til høyre i Figur 4). Ni av de ti kommunene med høyest inntektsnivå er små kraftkommuner som har store inntekter fra naturressursskatt, eiendomsskatt og konsesjonskraft. Den tiende kommunen er Aukra som har store eiendomsskatteinntekter fra et ilandføringsanlegg for petroleum. Disse ti kommunene har et inntektsnivå 85–345 prosent over landsgjennomsnittet, noe som i stor grad skyldes at ikke alle skatteinntekter utjevnes. I den andre enden finner vi at kommunen med lavest inntektsnivå ligger 15 prosent under landsgjennomsnittet. At ingen kommuner ligger langt under landsgjennomsnittet har sammenheng med høy kompensasjonsgrad (95 prosent) i skatteutjevningen for kommuner med lave ordinære skatteinntekter og at inntektene som ikke utjevnes bare utgjør 10 prosent av de totale skatteinntektene. Dagens system for skattefinansiering og skatteutjevning gir noen kommuner svært høye inntekter, mens ingen kommuner har svært lave inntekter.

Borge mfl. (2024) analyserer virkninger av utjevningssystemene i Danmark, Finland, Norge og Sverige. En del av studien analyserer forskjeller i skattegrunnlag. De finner at Norge skiller seg ut med større forskjeller i skattegrunnlag enn andre nordiske land, og at de store forskjellene særlig er drevet av at de inntektene som ikke utjevnes er ekstremt skjevt fordelt mellom kommuner.

Håndteringen av inntekter som per i dag ikke omfattes av skatteutjevningen var et tema i inntektssystemutvalgets utredning (NOU 2022: 10, kap. 8.3). I utvalgets vurdering ble det lagt til grunn at hensynet til likeverdig tjenestetilbud bør tillegges større vekt og at omfanget av skatteinntekter som ikke utjevnes vil øke i tiden framover. For havbruksinntektenes vedkommende er det nylig vedtatt at det skal innføres en produksjonsavgift på 90 øre per kilo og at kommunesektorens andel av inntekter fra Havbruksfondet skal øke fra 40 til 55 prosent. Utvalget mente prinsipielt at alle skatteinntekter, herunder inntekter fra naturressurser, bør utjevnes. Mer spesifikt foreslår utvalget en symmetrisk utjevning på siden av den ordinære skatteutjevningen med en betydelig lavere kompensasjons- og trekkprosent (10 prosent) enn i den ordinære skatteutjevningen. Denne utjevningen skal omfatte konsesjonskraft- og havbruksinntekter og deler av eiendomsskatten fra næringseiendom. Mer presist gjelder dette eiendomsskatt på kraftanlegg, vindkraftverk, kraftnettet og anlegg omfattet av særskattereglene for petroleum. Den ekstra utjevningen vil bidra til jevnere inntektsfordeling og legge til rette for et mer likeverdig tjenestetilbud.

6. Alternative modeller for skattefinansiering

Inntektssystemutvalget har foreslått to endringer som begge vil bidra til jevnere inntektsfordeling mellom kommuner. Den første endringen er halvering av formuesskatten, og den andre er moderat utjevning av inntekter som ikke utjevnes i nåværende system. De foreslåtte endringene vil legge til rette for mer likeverdig tjenestetilbud, men forskjellene vil trolig ikke være store. Heller ikke insentivene til næringsutvikling vil påvirkes nevneverdig siden trekket er relativt lavt. De foreslåtte endringene framstår som en flikking på dagens skattefinansiering som bidrar til store og økende inntektsforskjeller mellom kommunene. Gitt at omfanget av inntekter som i dag ikke utjevnes trolig vil øke i tiden framover, kan man håpe at inntektsforskjellene i hvert fall ikke øker.

Et mer radikalt alternativ vil være å ta formuesskatten, naturressursskatten, konsesjonskraft- og havbruksinntekter ut av det kommunale skattegrunnlaget. Formuesskatten er som tidligere omtalt, skjevt fordelt, konjunkturfølsom og mobil. Den viktigste begrunnelsen for å ta naturressursskatten, konsesjonskraft- og havbruksinntekter ut av det kommunale skattegrunnlaget er at de er ekstremt skjevt fordelt mellom kommuner. Konsesjonskraft er en gammel ordning hvor det opprinnelige formålet var å sikre utbyggingskommunene kraft til alminnelig forsyning. Med dagens markedsbaserte kraftforsyning er det tvilsomt at denne begrunnelsen står seg. Kommunene vil da stå igjen med inntektsskatt og eiendomsskatt. Dette er det samme som for svenske kommuner, med unntak av at den svenske eiendomsskatten kun omfatter boliger og fritidsboliger.

Den norske eiendomsskatten omfatter næringseiendom som er en kilde til store inntektsforskjeller mellom kommunene. Fra 2019 ble eiendomsskatteloven endret slik at produksjonsutstyr og -installasjoner (verk og bruk) ikke lenger skal inngå i eiendomsskattegrunnlaget. Det er imidlertid gjort unntak for vannkraftanlegg. Kraftskatteutvalget (NOU 2019: 16, kap. 9) foreslo at dette unntaket fjernes. Videre foreslo utvalget at grunnlaget for eiendomsskatt for vannkraftverk, som for andre næringer, skal være nedskrevet verdi av driftsmidlene. Utvalget foreslo videre at fallrettigheter ikke skal inngå i eiendomsskattegrunnlaget siden disse rettighetene omfattes av den statlige grunnrenteskatten. Konsekvensen av en slik næringsnøytral eiendomsskatt ville vært en vesentlig reduksjon i eiendomsskatten for eldre kraftverk der store deler av investeringene er nedskrevet. Dette ville i neste omgang ha ført til mindre forskjeller i skatteinntekter mellom kommuner.

Et mer radikalt alternativ vil være å ta eiendomsskatten på næringseiendom ut av det kommunale skattegrunnlaget slik som i Sverige. Dette ville gitt en enda jevnere fordeling av skattegrunnlaget mellom kommuner. Men ulempen med et slikt alternativ er at kommunenes skattefinansiering mister enhver kobling til det lokale næringsliv. En mer næringsnøytral eiendomsskatt er da å foretrekke.

7. Avsluttende merknader

Lokale skatter bør ha et skattegrunnlag som er jevnt fordelt mellom kommuner, er stabilt over tid, har lav mobilitet, er synlig for skattyterne og utgjør en betydelig del av kommunenes inntekter. Formuesskatten skårer svakt på fordeling, stabilitet og mobilitet. Videre er den en liten skatt med begrenset inntektspotensial. Det er følgelig sterke faglige argumenter for å ta formue ut av det kommunale skattegrunnlaget og omgjøre formuesskatten til en ren statlig skatt. Det er særlig kommuner rundt Oslo og Stavanger, samt oppdrettskommuner langs Vestlandskysten og nordover, som vil tape på at formuesskatten avvikles som kommunal skatt og omgjøres til en ren statlig skatt. Avviklingen av formuesskatten som kommunal skatt har ingen konsekvenser for skattyterne og kommunene kan kompenseres ved at de i stedet mottar en større andel av inntektsskatten.

Det anbefales at eiendomsskatten videreføres som kommunal skatt, men eiendomsskatten på næringseiendom bør utformes slik at alle næringer behandles likt. Inntektsskatten bør også videreføres, først og fremst fordi den er svært jevnt fordelt mellom kommuner. I tillegg har den et stort inntektspotensial slik at kommunefinansieringen ikke blir for avhengig av statlige overføringer.

Kommunene har også inntekter fra naturressursskatt, konsesjonskraft- og havbruksinntekter. Siden disse er ekstremt ujevnt fordelt, er de, sammen med blant annet særregler for eiendomsbeskatning av vannkraftanlegg, viktige kilder til inntektsforskjeller mellom kommuner. En eventuell avvikling av kommunale naturressursinntekter kan samordnes med økte statlige grunnrenteskatter slik at selskapenes skattebelastning ikke endres. Videre kan kommunene kompenseres ved å de mottar en større andel av inntektsskatten. Naturressursinntektene er stor sett utformet som produksjonsskatter som bidrar til å redusere produksjon og investeringer. Fordi grunnrenteskattene på kraftproduksjon og havbruk antas å være mer nøytrale, kan avvikling av kommunenes naturressursinntekter redusere effektivitetstapet ved beskatningen. Dette var et sentralt poeng i kraftskatteutvalgets utredning.

De store forskjellene i skatteinntekter som er dokumentert i denne artikkelen kan komme i konflikt med målsettingen om et likeverdig tjenestetilbud. Det er imidlertid typiske distriktskommuner som vil tape på at inntekter fra naturressurser tas ut av det kommunale skattegrunnlaget og en mer næringsnøytral eiendomsskatt. Distriktsinteressene har sterk politisk støtte i Norge og distriktskommuner har betydelig gjennomslagskraft i det nasjonale politiske miljø. Sterk statlig regulering av kommunal beskatning er i litteraturen begrunnet med ønske om likeverdig tjenestetilbud. Det er derfor et tankekors at dagens skattefinansiering av norske kommuner gir store inntektsforskjeller, samtidig som disse forskjellene i stor grad er et resultat av statlige beslutninger om formuesskatt, naturressursinntekter og særregler i eiendomsskatten.

8. Referanser

Aaberge, R., A. Langørgen og P. Y. Lindgren (2021). Fordelingsvirkninger av offentlig tjenesteproduksjon. Samfunnsøkonomen 135 (2), 34–44.

Aronsson, T. og M. Wikström (2021). Lokal besakttning och ekonomiska incitament. SNS Förlag.

Atkinson, A. og J. Stiglitz (1980). Lectures on Public Economics. Mcgraw-Hill.

Bahl, R. og M. Cyen (2011). Tax assignment: does the practice match the theory? Environment and Planning C: Government and Policy 29, 264–280.

Barankay, I. og B. Lockwood (2007). Decentralization and the productive efficiency of governments. Journal of Public Economics 91, 1197–1218.

Bordignon, M. og M. Ambrosanio (2015). Normative versus positive theories of revenue assignments in federations, i Ahmad, E. og G. Brosio (red.) Handbook of Multi-Level Finance. Edward Elgar.

Bordignon, M., V. Grembi og S. Piazza (2017). Who do you blame in local finance? An analysis of municipal financing in Italy. European Journal of Political Economy 49, 146–163.

Borge, L.-E. og L. Marcinko (2020). Vertical fiscal imbalance and local government efficiency: Evidence from a natural experiment in Norway. Manuskript, Institutt for samfunnsøkonomi, NTNU.

Borge, L.-E., S. F. Etzerodt, N. J. Mau Pedersen, L. Oulasvirta og M. Wikström (2024). Fiscal equalization in Nordic municipalities: Institutions and inequalities. Manuskript, Institutt for samfunnsøkonomi, NTNU.

Borge, L.-E., L. Krehic, O. H. Nyhus, J. Rattsø, R. Sørensen og K. von der Leyen (2022). Inntektssystemet for kommunene: Lokale skatteinntekter. SØF-rapport 01/22, NTNU Samfunnsforskning.

Brennan, J. og J. Buchanan (1980). The power to tax: Analytical foundations of a fiscal constitution. The Liberty Fund.

Brovold, C. og O. Abrahamsen (2022). Størst kapitalgevinst i boligeierskap i Oslo-regionen mellom 2010 og 2018. Statistisk sentralbyrå.

Cabral, M. og C. Hoxby (2012). The hated property tax: Salience, tax rates, and tax revolts. NBER Working Paper 18514, National Bureau of Economic Research.

Leicester, M., P. Levell og I. Rasul (2012). Tax and benefit policy: Insights from behavioural economics. IFS Commentary C125, Institute for Fiscal Studies.

Martinez-Vazquez, J. (2008). Revenue assignments in the practice of fiscal decentralization, i N. Bosch og J. Duran (red.) Fiscal federalism and political decentralization: Lessons from Spain, Germany and Canada. Edward Elgar.

McLure, C. (1998). The tax assignment problem: Ends, means, and constraints. Public Budgeting and Financial Management 9, 652–683.

McLure, C. (2001). The tax assignment problem: Ruminations on theory and practice. National Tax Journal 54 (2), 339–363.

NOU 2019: 16. Skattlegging av vannkraftverk.

NOU 2022: 10. Inntektssystemet for kommunene.

Rattsø, J. (2003). Vertical fiscal imbalance and fiscal behavior in a welfare state: Norway, i Rodden, J., G. Eskeland og J. Litvack (red.) Fiscal decentralization and the challenge of the hard budget constraint. MIT Press.

Rodden, J., G. Eskeland og J. Litvack (2003). Fiscal decentralization and the challenge of the hard budget constraint. MIT Press.

Sandmo, A. (1982). Normativ beskatningsteori – problemstillinger og resultater. Statsøkonomisk Tidsskrift 115, 1–22.

Zodrow, G.R. og P. Mieszkowski (1986). Pigou, Tiebout, property taxation, and the underprovision of local public goods. Journal of Urban Economics 19 (3), 356–370.

Fotnoter:

- Artikkelen er basert på SØF-rapport 01/22 «Inntektssystemet for kommunene: Lokale skatteinntekter» finansiert av Kommunal- og moderniseringsdepartementet hvor også Lana Krehic, Ole Henning Nyhus, Jørn Rattsø og Rune Sørensen var medforfattere. Rapporten var et grunnlag for inntektssystemutvalgets (NOU 2022: 10) vurderinger. Takk til medarbeidere i Kommunal- og distriktsdepartementet, en anonym konsulent og redaktør Rune Jansen Hagen for nyttige kommentarer og innspill til en tidligere versjon. ↩︎

- E-post: lars.erik.borge@ntnu.no og kaja.leyen@samforsk.no. ↩︎

- I tillegg har Bø og Sande har nylig vedtatt å ha lavere formuesskattesats enn maksimumssatsen. ↩︎

- Mens kommuneregnskapene rapporterer bokførte skatteinntekter, gir selvangivelsesstatistikken informasjon om utliknet skatt i skatteåret. Det er flere årsaker til avvik mellom de to statistikkene, blant annet at restskatt knyttet til skatteåret t-1 innbetales og bokføres i kommuneregnskapet i år t og at bokførte skatteinntekter i begynnelsen av år t er knyttet til skatteåret t-1. ↩︎

- Disse tallene er utliknet skatt. ↩︎

- Dataene er lastet ned fra SSBs nettsider. ↩︎

- I rapporten som ligger til grunn for artikkelen benytter vi også forholdet mellom topp og bunn, forholdet mellom 90 og 10 prosent persentilene og forholdet mellom tredje kvartil og første kvartil. Rangeringen av skattegrunnlagene er robuste overfor hvordan vi måler ulikhet. ↩︎

- Gjennomsnitt for de med beløp på postene. ↩︎

- Alternativt kan maksimumssatsen i eiendomsskatten heves. ↩︎

- Gjelder kun den delen av boligverdien som overstiger 10 millioner kroner. ↩︎

- Gini-koeffisientene for alminnelig er basert på analysene i del 4 og er gjennomsnitt for perioden 2010–2019. ↩︎