Finanspolitikk, oljepenger og materiell velferd for folk flest

Årets Nasjonalbudsjett skiller seg ut fra de foregående budsjetter ved at inflasjon brukes som argument for å redusere disponibel realinntekt for husholdningene og det private konsumet. Det planlegges mindre bruk av oljepenger enn før, og skattetrykket skal øke. Også private investeringer i realkapital rammes trolig av denne økonomiske politikken som fører til større usikkerhet for bedriftene. Denne aktive finanspolitikken kommer på toppen av en pågående innstramning i pengepolitikken som også vil redusere disponibel realinntekt til husholdningene og dempe investeringsetterspørselen. Faren er stor for at finanspolitikken kommer for sent til å stabilisere konjunkturutviklingen og at den tvert imot vil bidra til å forsterke den neste nedgangskonjunkturen.

Budsjettet virker for ensidig opptatt av stabiliseringspolitikk, og vil bruke virkemidler, slik som økt arbeidsgiveravgift, som neppe egner seg til dette. Vurderinger av langsiktige virkninger av finanspolitikken hadde vært ønskelig, for eksempel næringsstrukturvirkninger av at oljefondet blir den største «eksportnæringen» i Norge.

Større global usikkerhet

Som Nasjonalbudsjettet (Meld. St. 1 (2022–2023)) påpeker, har mye positivt skjedd i norsk økonomi etter pandemien. Sysselsettingen har økt sterkt, og arbeidsledigheten er nå lav. Videre har nominell eksportverdi økt med over 55 prosent fra 2020 til 2021. Mye at dette har gitt en stor strøm av nye oljepenger til norsk økonomi. Det forventes å fortsette i de nærmeste årene. En høy vekst i oljefondet i årene fremover ligger derfor i kortene.

Budsjettet gir klart uttrykk for at utfordringene for den økonomiske politikken er blitt større enn på lenge. Russlands angrepskrig i Ukraina har bidratt mye til den store oppgangen i internasjonale energipriser og den globale inflasjonen. Den uttalte muligheten for rasjonering av naturgass i Europa i vinter sier mye om alvoret i situasjonen.

Globale forhold har økt usikkerheten for husholdninger og bedrifter om fremtidig økonomi og materiell velstand både på kort og lang sikt, i Europa så vel som her i Norge. Samtidig har Norges gunstige plassering på tilbudssiden av energimarkedene forbedret bytteforholdet mellom eksport og import, og isolert sett økt nasjonalinntekten. Noen økonomisk krise i Norge har vi på ingen måte, slik man kan få inntrykk av fra media og fra enkelte representanter for Regjeringen.

Budsjettet er mest opptatt av inflasjonsproblemet som begrunnelse for mindre bruk av oljepenger og økte skatter. Jeg vil derfor starte med denne problemstillingen.

Bruk av oljepenger: To grøfter

For litt over 20 år siden var det faglig debatt i Norge om hvordan de store statlige oljeinntektene skulle håndteres. Embetsverket i Finansdepartementet (FIN) mente at oljeinntekter normalt skulle gå til kapitaleksport og statlig formuesvekst, og bare tas inn i norsk økonomi dersom det var lavkonjunktur og dermed ledige ressurser. Men kritikere argumenterte for at de statlige oljeinntektene hadde blitt altfor store til at bruken av dem burde begrenses til motkonjunkturpolitikk i lavkonjunkturer. Oljepenger burde også brukes i tider med full sysselsetting.

Rundt årtusenskiftet innså FIN at oljeinntekter måtte tas systematisk inn i norsk økonomi. Det var bakgrunnen for de nye retningsreglene for finanspolitikken («handlingsregelen»), sammen med innføring av et inflasjonsmål for pengepolitikken og fleksibel valutakurs i 2001.

For mange samfunnsøkonomer var denne konklusjonen opplagt. Hovedpoenget med den store petroleumsutvinningen var at den materielle velferden i Norge skulle bli vesentlig høyere enn uten en petroleumssektor, og da må oljeinntektene før eller siden brukes til konsum av varer og tjenester i tilstrekkelig omfang, men med tilhørende omstilling av næringsstrukturen. Det måtte nødvendigvis føre til dårligere konkurranseevne for eksport- og importkonkurrerende næringer. Nøkkelen til vedvarende bruk av oljepenger til konsum er å ha fleksibel valutakurs og en pengepolitikk som sørger for realappresiering (sterk krone). Det gjør det mulig å omstille næringsstrukturen slik at økt konsum av varer og tjenester levert fra hjemmeprodusenter og gjennom økt import blir mulig uten økt inflasjon. En sterk krone gir en velferdsgevinst for husholdningene fordi importerte konsumvarer blir billigere.

Makroøkonomisk er det ikke noen lett sak å bruke oljepenger, i hvert fall ikke hvis det er full sysselsetting. Økonomien kan på lengre sikt komme i to alternative grøfter. Brukes det systematisk for mye oljepenger for lenge, må det før eller siden gjennomføres innstramninger i finanspolitikken og reversering av konsumet av varer og tjenester og næringsstrukturen, såkalt «hollandsk syke». Dette er grøft 1.

Grøft 2 har ennå ikke vært diskutert i norsk debatt eller nasjonalbudsjetter. Den kan få stor aktualitet hvis den økonomiske politikken leder til vedvarende underkonsum som fører til at oljefondet blir for stort og vanskelig å stabilisere på grunn av kraftige rentes-rente effekter. Da vil bruk av renteavkastningen av fondet føre til en ensidig næringsstruktur med oljefondet som den desidert største «eksportsektor», altså skaper av utenlandsk valuta, slik at bruken av valutainntektene fra fondet vil fortrenge annen konkurranseutsatt virksomhet gjennom en sterk krone og større etterspørsel etter arbeidskraft i næringer skjermet fra internasjonal konkurranse.

Grøft 1 illustreres godt av utviklingen i Venezuela som har hatt flere episoder med hollandsk syke, både før og etter andre verdenskrig (Steigum, 2018, s. 786–787, boks 13.3). Den hollandske syken på 2000-tallet er antakelig den verste som noen gang er observert i noe land. Det startet med høy bruk av oljeinntekter som følge av den store oppgangen i oljeprisen tidlig på 2000-tallet. Denne politikken var ikke bærekraftig og førte etter hvert til varemangel og inflasjon på over 500 prosent I 2012 sto oljeeksporten for nesten all eksport fra Venezuela. Da oljeprisen falt sterkt fra sommeren 2014 og i 2015 var løpet kjørt. Det oppsto en økonomisk og politisk krise som blant annet har ført til matmangel og underernæring av barn. Mange familier med nøkkelkompetanse forlot landet.

I 1976 kom oljeministeren i Venezuela, Juan Pablo Pérez Alfonso med følgende spådom:

«Om ti år, om tjue år kommer dere til å se, oljen vil ruinere oss. (…) Oljen er djevelens avføring». Dessverre fikk han rett om at oljepengene førte til ruin for Venezuela.

I Norge har målet om å unngå hollandsk syke hatt høy prioritet. Det vitner dagens oljefond om. Det er nå om lag tre ganger et årlig BNP, og fondet kommer nå til å vokse raskt. Denne veksten øker også Norges samlede finansformue i utlandet.

Grøft 2 kan bli aktuell dersom det systematisk brukes for lite oljepenger over lang tid. Da vil ikke veksten i oljefondet stoppe opp, men vil i stedet bli forsterket av rentes-rente virkninger på lengre sikt. En økonomisk politikk med sikte på å stoppe veksten i oljefondet, ville ha ført til at valutainntektene fra fondet ville fortrengt innenlandsk konkurranseutsatt virksomhet. I en slik situasjon ville oljefondet fremtre som den desidert største eksportsektoren målt som dens evne til å generere valutainntekter. Dette er grøft 2. Her mangler historiske eksempler.

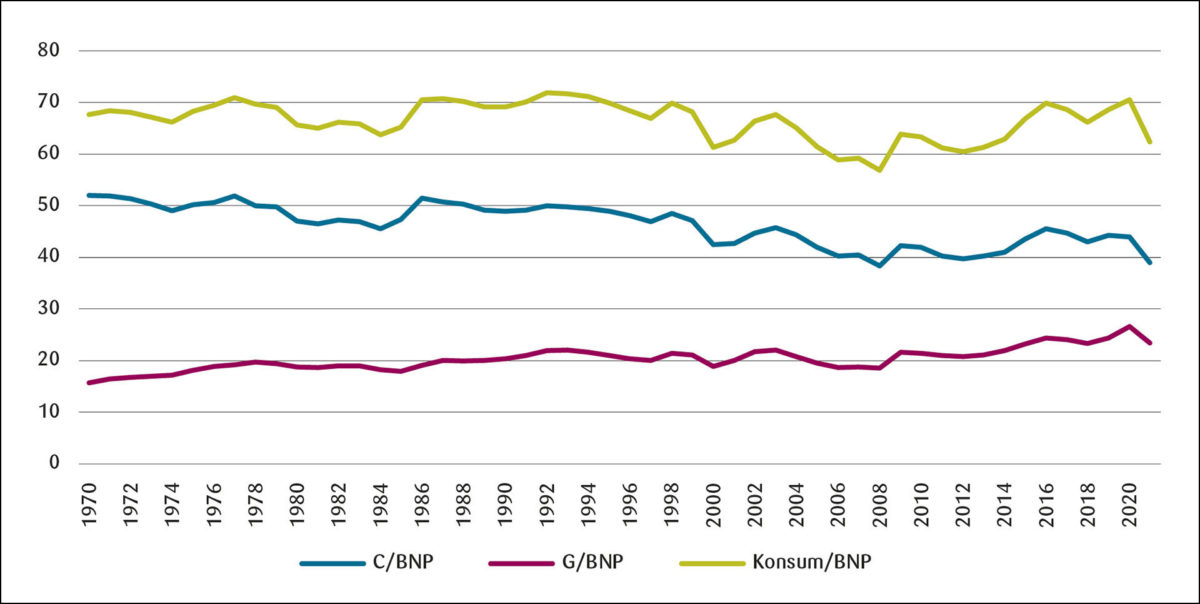

Figur 1 viser utviklingen av offentlig og privat konsum i forhold til BNP i de siste 50 årene. I 1970, før oljevirksomhet en hadde kommet i gang, ble 52 prosent av nominelt BNP brukt til privat konsum og 15,7 prosent til offentlig konsum. I 2021 hadde privat konsum falt til 39 prosent av BNP, mens offentlig konsum hadde økt til 23,4 prosent Til tross for den sterke tverrpolitiske satsingen på offentlig konsum, gikk samlet konsum tilbake i forhold til BNP, fra 67,7 prosent i 1970 til 62,4 prosent i 2021.

Det er interessant at våre nordiske naboland har en vesentlig høyere andel av privat konsum i BNP enn Norge.

Slik jeg tolker Budsjettet, mener FIN at hovedproblemet er at husholdningenes kjøpekraft er for høy og må ned for å få ned inflasjonen. Men det betyr trolig at den private konsumandelen av BNP skal ytterligere ned fra et lavt nivå i 2022.

Inflasjon og stabiliseringspolitikk

Selv om Norges nasjonalinntekt har økt, har høyere energipriser og den økte globale usikkerheten isolert sett ført til betydelige materielle velferdstap for norske husholdninger. De høye energiprisene gir en inndragning av kjøpekraft til offentlig forvaltning og fungerer som økt skattetrykk. Staten er blitt mye rikere, men inntekter må overføres til husholdningssektoren (herunder bedriftseierne) for å opprettholde den materielle velferden. Derfor må regjeringen gjøre noe gjennom den økonomiske politikken for å motvirke velferdstapene. Men i Budsjettet er ikke denne tankegangen fremtredende.

På dette viktige området virker Budsjettet tvert imot mindre presist og analytisk enn ønskelig. Det hadde vært nærliggende å gi en oversikt over hvordan ulike konkrete tiltak kan beskytte husholdningenes velferd, men noen slik oversikt er ikke prioritert, etter det jeg kan se. Budsjettet har flere slagord-pregede utsagn av typen «Budsjettet for 2023 er et budsjett for trygg økonomisk styring i en urolig tid» (Meld. St. 1 (2022–2023), s. 5), men Budsjettet kunne sagt mer konkret og kvantitativt om hvordan den materielle velferden kan gjenreises til tross for de høye energiprisene som rammer husholdningene og bedriftene sterkt. Bortsett fra følgende ubegrunnede påstand

«Norge har innført en av de beste strømstøtteordningene i Europa.» (Meld. St. 1 (2022–2023), s. 5),

er ikke strømstøtten trukket systematisk inn i de finanspolitiske vurderingene i kapittel 1.

Ifølge strategien for den økonomiske politikken fra 2001 har finanspolitikken to hovedmål, et langsiktig og et kortsiktig. Det langsiktige målet gjelder å finne en god avveining mellom konsum på kort og lang sikt, hvilket dreier seg om en gradvis innfasing av oljeinntekter over tid. Det kortsiktige målet er å støtte pengepolitikken gjennom de automatiske stabilisatorene og på andre måter.

I kapittel 1 av Budsjettet savnes en slik overordnet strategisk vurdering av hvordan finanspolitikken bør innrettes. Begrepet «automatisk stabilisering» brukes ikke. Budsjettet trekker ensidig frem inflasjon som et problem for stabiliseringspolitikken. I kapittel 1 gjentas dette problemet om og om igjen. De sterke formuleringene står noe i kontrast til de mer nyanserte, og faglig velbegrunnede, formuleringene i Norges Banks siste pengepolitiske rapport.

Den store vektleggingen av inflasjon i Budsjettet reiser spørsmålet om rollen til Norges Banks pengepolitikk. Det er vel kjent fra faglitteraturen at pengepolitikken er effektiv i åpne økonomier, siden valutakurskanalen kommer i tillegg til rentekanalen. I Norge har dessuten de fleste låntakere flytende rente. Det fører til sterke inntektsvirkninger av renteendringer på norske husholdninger. Det er liten grunn til å frykte at pengepolitikken ikke skal klare å få inflasjonen gradvis ned til målet på 2 prosent Men flere formuleringer i Budsjettet gjør arbeidsdelingen mellom Norges Bank og FIN uklar. Det kan virke som finanspolitikken skal overta mer av Norges Banks ansvar for å oppnå lav inflasjon. Følgende advarsler skaper usikkerhet om denne arbeidsfordelingen:

«Om inflasjonen kommer ut av kontroll, vil det bli nødvendig å stramme inn så kraftig at det utløser et økonomisk tilbakeslag med stigende ledighet for å få kontroll på lønns- og prisveksten» (Meld. St. 1 (2022–2023), s. 6).

«Det er ikke nok arbeidskraft tilgjengelig til å møte bedriftenes behov. Lønnsveksten ser ut til å være på vei opp. Det er betydelig risiko for vedvarende høy inflasjon.» (Meld. St. 1 (2022–2023), s. 6).

Dagens arbeidsdeling i den økonomiske politikken tilsier at pengepolitikken skal ha hovedansvaret for å nå inflasjonsmålet på 2 prosent over tid, og det virker uklokt av FIN å så tvil om Norges Bank klarer det ved å spekulere om «inflasjonen kommer ut av kontroll». Det skaper unødvendig usikkerhet i privat sektor.

Ny usikkerhet rundt arbeidsgiveravgiften og skattene

Det har vakt oppsikt at Budsjettet går inn for å øke arbeidsgiveravgiften for lønnsinntekter over 750 000 kroner. Skal fra nå av arbeidsgiveravgiften bli et nytt særnorsk virkemiddel i stabiliseringspolitikken? Bruk av dette virkemidlet har betydelige administrative kostnader og skaper dessuten usikkerhet om fremtidig virkemiddelbruk i privat sektor. Denne endringen og andre endringer i skattepolitikken virker forhastet. Hvorfor regjeringen har så mye hastverk i en tid der det er vanskelig å få oversikt over de samlede virkningene av penge- og finanspolitikken er ikke lett å forstå. Det er en fare for at de samlede virkningene av stram penge- og finanspolitikk blir for sterk og fører til et unødvendig stort konjunkturtilbakeslag.

Ny lavrentepolitikk er en dårlig idé

Budsjettet legger stor vekt på at det å overlate mye av inflasjonsbekjempelsen til finanspolitikken, fører til lavere rente enn det som blir resultatet av at Norges Bank hadde hatt hovedansvaret for å få ned inflasjonen gjennom pengepolitikken. Men en slik lavrentepolitikk fører også til en svakere krone som virker negativt på den materielle velferden til husholdningene. Det blir galt å se utelukkende på velferdseffekten av lavere norsk rente uten å trekke inn velferdsvirkningene av en svakere krone. Dessuten holder ikke resonnementet under høy internasjonal kapitalmobilitet, en mobilitet som Norge nyter godt av gjennom vår høye kapitaleksport og oppbygging av et enormt oljefond. Den høye kapitalmobiliteten fører til samme forventede avkastning på finansielle plasseringer i Norge og andre land. Det norske rentenivået er derfor dømt til å ligge nær det internasjonale på lengre sikt. En ny lavrentepolitikk er derfor umulig med den høye internasjonale kapitalmobiliteten som nå preger de internasjonale finansmarkedene.

Usikkerhet og realinvesteringer

Ben Bernanke vant nylig Nobels minnepris i økonomi (sammen med Douglas Diamond og Philip H. Dybvig) for sin forskning på banker og finanskriser, samt hans analyser av den store depresjonen. Men blant makroøkonomer er Bernanke også veldig kjent for sin artikkel om usikkerhet og realinvesteringer i et konjunkturperspektiv (Bernanke, 1983). Her viser Bernanke at bedrifter vil utsette irreversible investeringsprosjekter i tider med stor usikkerhet, fordi det blir lønnsomt å vente på mer informasjon om prosjektenes lønnsomhet. Denne teorien kan bedre forklare de store observerte svingningene i realinvesteringene under konjunkturforløpet.

Som nevnt innledningsvis har den globale utviklingen økt usikkerheten til husholdninger og bedrifter. I seg selv skulle det få en negativ virkning på investeringslysten både i Europa og i Norge. Men i tillegg har den aktive finanspolitikken i Budsjettet økt usikkerheten om fremtiden her i Norge. Det har trolig redusert investeringslysten ytterligere. De modeller som FIN bruker fanger ikke opp sammenhengen mellom usikkerhet og realinvesteringer. Derfor er det en stor fare for at Budsjettet undervurderer den negative effekten av økt usikkerhet på privat etterspørsel etter konsum og realinvesteringer.

G = Konsum i offentlig forvaltning. C = konsum i husholdninger og ideelle organisasjoner. Begge målt i løpende priser. Det gjelder også BNP.

Kilde: Nasjonalregnskapet, SSB.

Referanser

Bernanke, B. S. (1983). Irreversibility, Uncertainty, and Cyclical Investment. Quarterly Journal of Economics98 (1), 85–106.

Meld. St. 1 (2022–2023). Nasjonalbudsjettet 2023.

Steigum, E. (2018). Moderne makroøkonomi. 2. utg. Gyldendal norsk forlag AS.